一、2014年汽车走势评述

1、9月市场走势回顾

9月全国狭义乘用车总体批发159.47万台,9月批发较去年同期同比增长7.7%,9月零售较去年同期同比增长10.5%;9月批发环比上月增长15.7%,9月零售环比上月增长16.7%;9月出口较去年同期同比增长-5.3%;9月厂家产销率97%,9月渠道批零率98%;14年1-9月生产累计增幅14.9%,14年1-9月厂家批发销售累计增幅12.9%。 。

受8月市场低迷的惯性、9月初中秋节、国家节能环保汽车目录出台前观望的影响,9月份前两周市场销售量不理想,去年9月底节能车补贴暂停,较大的抬高了9月份的销量。今年9月部分厂家面对渠道压力主动控制厂家销量。今年节能环保汽车目录在9月中旬才公布,它既要求达到国五排放标准,又要更节油,使厂家准备好的新车型成本升高多,目录中的车型已经上市销售的较少,很多厂家在紧急组织有补贴的节能环保汽车的生产。这个差距就使今年9月份同比的厂家销量增幅大幅降低到8%。但9月自主品牌狭义乘用车的同比增速达到14%,也逆转了近一年的下滑局面,这也是自主品牌SUV持续突破、MPV新品贡献和节能车补贴政策等的组合效果。不过经济的发展和我国人民逐渐富裕,加之节能车政策明朗激发市场需求,9月零售基本实现同比增速11%的乘联会厂家共同预测。

1.1市场总体运行情况

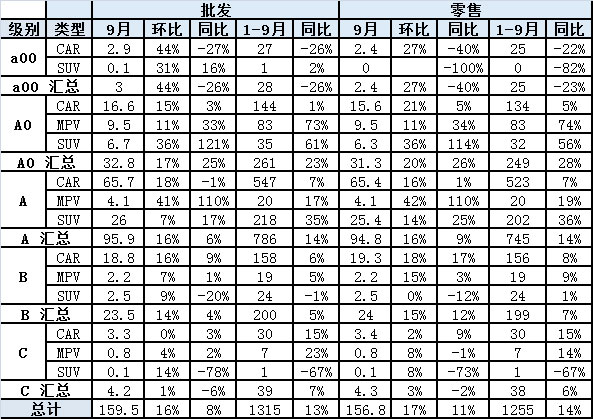

A. 9月车市结构性高增长

|

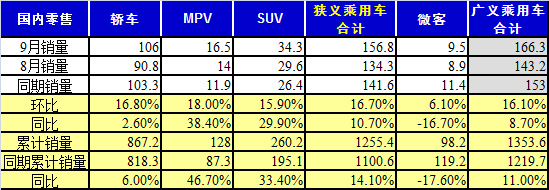

9月狭义乘用车国内零售较弱,同比增速达到11%,环比增17%。其中增长最强的是MPV,同比增长38%,其主要原因也是A级MPV的新品贡献体现的较充分,形成新的市场热点。而轿车市场的增速为3%,这也是私人车市降温的体现。

我们在月初预计9月国内零售158万台,最终低1万台。9月走势稍低于预期。首先是9月的限购传闻降温,而新品上市带来相关车型的走势放缓,节能车补贴仍处于启动期,9月车市处于季度末调整期。本月相对预期丢失额的两个点增速主要是轿车增速偏低,直接拖累车市零售,而SUV的增速也有放缓。这其中有月度波动因素的干扰。

|

9月厂家销量增速仅有8%,大幅低于预期,这是多种因素的组合影响。首先是市场产销调整期,导致9月的批发增长乏力。其次是厂家9月市场运作收缩,部分企业减少年度目标在9月体现降低批发,但这些企业零售不错。

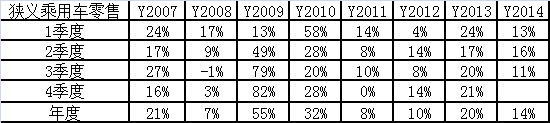

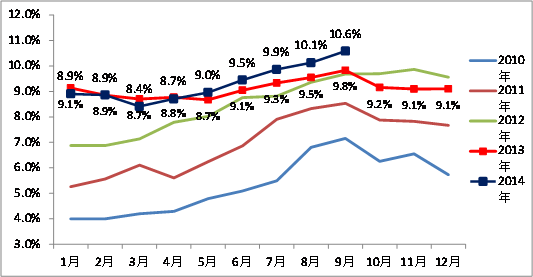

B. 1-9月的车市季节角度狭义乘用车增长较高

|

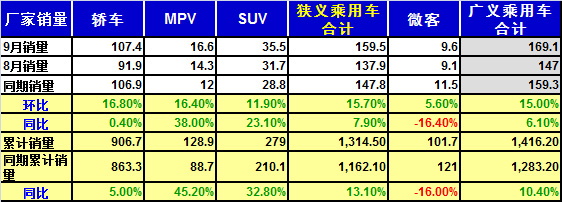

14年1-9月的零售增速是14%,属于近期增速较正常的。其中1季度的车市增速不高,但2季度的增速达到16%,7-9月的增速放缓。今年车市靠4-6月的增量贡献度较大,7-9月的增速基数不高,但增长依旧乏力。10-12月的增量面临连续两年的高基数的影响。

|

C. 9月车市零售走势不强

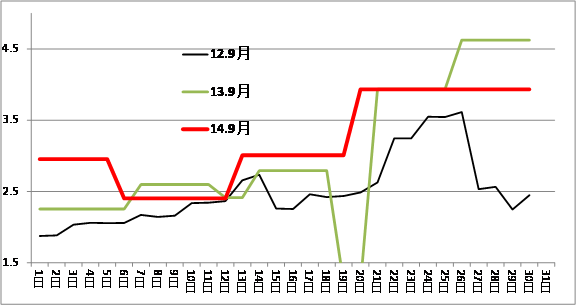

14年9月的车市零售增长相对较稳,主力厂家零售与13年增速保持在7%的相对均衡水平,总体看月初的波动稍大些,下半月走好,但13年9月最后几天的销量偏高,这也是今年的压力。

|

D. 9月车市批发强势增长

13年9月的狭义乘用车厂家的出货速度相对较异常,前2周的销量相对低迷,最后一周的销量拉升一些,虽然有月末冲刺,但9月初较低迷,最后两天也没有冲刺,因此总量没有进一步突破。

E. 9月自主厂家厂家销量较好

|

9月各车系零售同比销量增速差距不大,日系增速最低也达到4%,而法系和欧系新厂家增速快,自主、德系、美系等主力车系的增速都在10%-13%的较快增长区间内。

|

但9月的批发增速差距较大,德系和美系、韩系的增速都在5-8%的低增速区间。9月日系的批发增速达到11%,是主力车系中增速最快的。

14年1-9月的德系批发增速达到20%,其他主力车系的表现均相对较慢。法系的神龙今年表现突出。

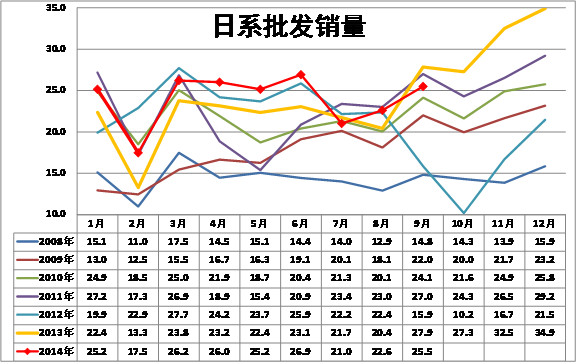

13年1-9月的日系销量仍处于弱于2011年前的低位水平,而到9月开始因为新车等的促进而销量暴增。由于13年4季度的强势拉升,因此14年初的日系出现起步低迷的现象。14年4-6月的日系产销调整逐步完成,7--9月的日系出现销量低迷,这是新品带来的竞品被迫调整,随着敏感日期的走过,日系的市场活力逐步恢复。

F. 厂家库存压力山大、渠道库存压力缓解

|

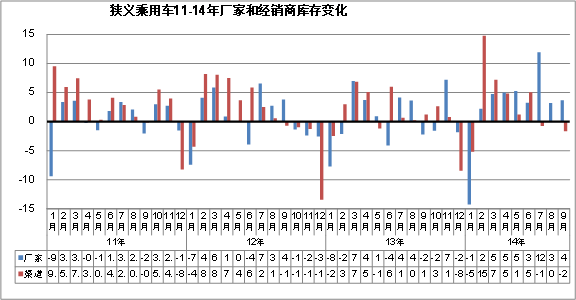

历年9月都是库存增长的局面,但今年的厂家库存增长较快。今年9月的厂家库存增12万台,经销商库存降1万台,这也是9月厂家调整产销节奏,减少批发进度,控制渠道产品结构。今年9月厂家库存增长力度强于前几年,2-9月的连续增库存状态说明市场的供给较充裕,但厂家没有给经销商太大压力,今年的经销商压力不大,这也是近几年9月少有的经销商降库存现象。

|

从库存指数看,今年的厂家库存达到0.66个月的销量,库存增长较快,且今年的厂家库存深度高于前两年水平。经销商库存降到1.53个月水平,较前两年仍是偏低的。体现厂家降库存的趋势。

|

7-9月的厂家库存压力较大,这主要是日系和美系、自主的厂家库存增长较大。尤其是日系的库存增长超预期的大,7-9月的日系厂家库存增长12天。这也预示这日系需要充分的调整才能化解厂家库存压力。而自主国有也是需要采取措施消化厂家库存

G. 轿车两厢需求回暖

|

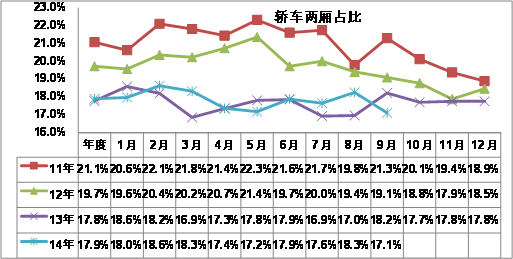

前几年轿车市场的两厢车型占比持续下降,但14年开始的两厢市场走强。14年达到18%,9月下降到17.1%,超强于13年9月表现。从年度看,13年的两厢车型占比降至17.8%,而12年年均是20%,11年是21%,这样的两厢持续下降趋势趋势体现了入门级小车的车身式样多样化趋势。小型MPV类微客的载客需求发展较快,小型SUV也是快速崛起,这都对两厢轿车的影响也是较大的。

14年的两厢车受到大城市增长的促进,年轻人对两箱车的认同增长,部分厂家考虑对两厢车单独品类,实现独立发展,这进一步促进两厢车的走强,近期的起亚K3S、昕弈、瑞奕等推出也是两厢走强的标志。加之飞度、雅力士等的竞争激烈,启辰R30的低价入市,小车市场的竞争逐步激化。

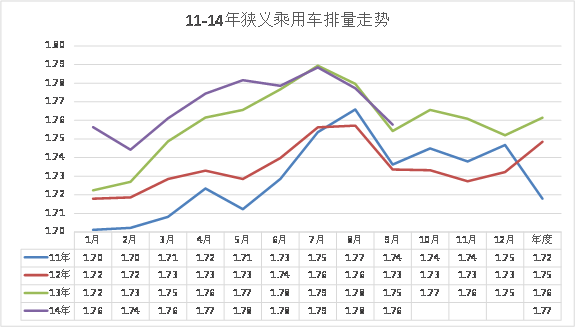

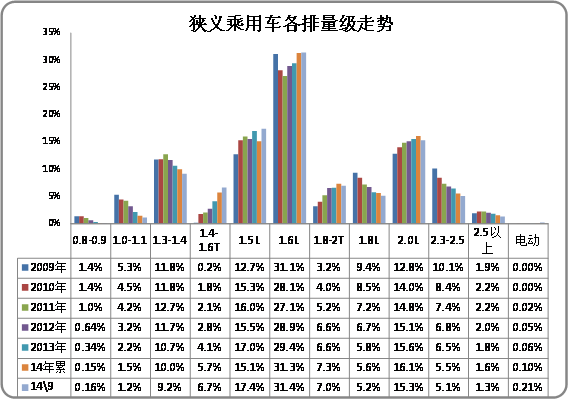

H. 9月狭义乘用车排量平均1.76升

|

14年9月的狭义乘用车平均排量是1.76升,相对13年9月的1.75升稍有增大。今年排量增长的主要原因是轿车排量增长,而MPV排量是大幅下降的,SUV的排量也下降,轿车的中档化推动排量上行特征。

|

14年9月的小排量萎缩局面进一步加剧。其中1.4升级以下车型的份额明显下降,但1.6升和2升及增压车型是同比增长较大,这也体现A级车和SUV市场火爆。同时1.5升的车型排量销量增长较快,合资的老款车型逐步推动1.6升转1.5升的转变。自主小排量车相对受市场萎缩冲击下滑的现状。9月的电动车销量达到0.21%,算是上到千分之二以上的份额,也是较大的突破。

I. 9月狭义乘用车中高端走势不强

|

今年9月的车市增长放缓受到A级主力车型影响,且高端走弱影响较大,其中C级的零售均出现同比增长,9月C级车批发出现-2%的低迷走势,这也是车市的严峻压力,与反垄断带来的高端市场观望态势有一定关联,也与经济环境和公车改革都有关联。9月A级车零售环比增16%,同比增长9%,好于批发走势,但9月A级车的增速走低于年度现象也是较明显的。

|

9月的狭义乘用车走势偏弱主要是A级轿车的同比增长偏低带来的车市拖累。9月A级轿车同比增长-1%,而零售是同比增长1%,两者都低于整体车市的增长幅度。而前期的A级轿车增长很好,现在是增速调整。

J. 9月新品推出

|

14年9月新品较多,其中轿车新品较多,SUV高端也有沃尔沃和DS的新品推出,形成相对高端化的新品推进特征。本月新品的升功率较高,增压车型成为车市的主要动力选择。比亚迪G5和绅宝D60都是在原有A级车布局基础上的高端大型化布局,有利于抓住主流用户实现销量的新突破。

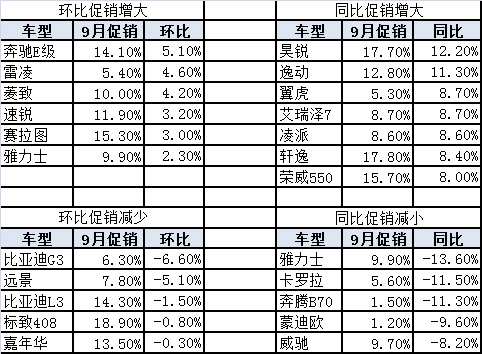

K. 产品促销多样化

|

本月的促销车型样本增加部分新车,因此促销幅度总体下降一些。14年的1-9月促销与13年的走势类似,都是3月开始逐步回升,但今年的特殊在于降价的力度明显增大,且3季度持续拉大促销的强度。由于新品上市的促销收缩,历年的2-3月都能勒住价格,随后4-9月逐步放,今年的9月放促销的力度加大的较明显,尤其是节能车的促销尚未体现就已经带来较大的促销增长,未来的旺季促销还要加大。今年的经销商压力的确较大。

|

今年9月的主力车型促销力度增长较快,其中的新品推出后促销逐步增大,而新款带来的竞品促销快速跟进。雷凌的促销明显较大,快速进入主流促销行列。而菱致等借助节能车增大价格下探幅度。雅力士等也是通过促销获得增量。

很多明星车型相对于去年的促销增加很多,其中的逸动和翼虎等明星车型的促销剧增,凌派等车型也达到较高促销。目前相对于同期的促销减少较多的是新品和促销车型,雅力士和卡罗拉等车型的降价后带来促销的减少,而奔腾的新品也是低价策略,目前促销较低。。

L. 企业走势相对分化

|

14年9月的厂家零售走势差异化,其中神龙和长安表现较强,而日系和自主的主力厂家表现相对较弱。本月的民营主力厂家走势相对偏弱,长城、比亚迪和吉利的销量都不高。而一汽轿车、长安汽车和奇瑞汽车的走势较好,这体现了大集团自主逐步恢复活力。合资企业的神龙和通用、东风起亚等的走势较强,其他合资企业的表现也是较强的。

|

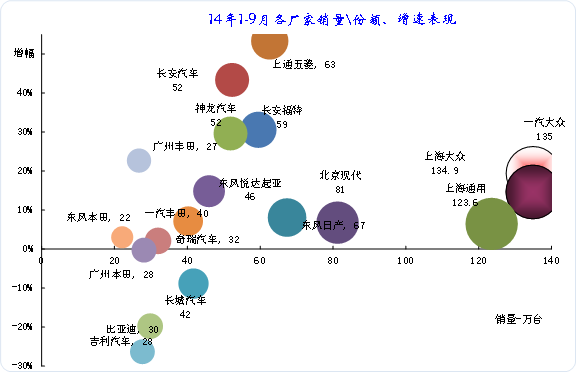

14年的厂家走势分化,南北大众依旧是领军,而三强中的上海通用今年走势增长不快,考虑到上海大众今年的生产调整,一汽大众的增长潜力仍较大。今年1-9月的神龙和长安福特的表现较强,,但福特已经减速。丰田已经逐步焕发活力,并导致本田和日产等日系的全面调整。自主品牌的民营企业出现全面调整,长城、吉利、比亚迪都是剧烈的调整。

M. 9月新能源车销量增长较猛

|

9月新能源车销售增长较猛,销量6278台,新能源乘用车销量增速达到6倍。插电混合动力持续爆发式增长,销量达到2017台,其中比亚迪一枝独秀。纯电动车的销售主要是低速电动车的崛起,随着QQ、众泰EV等的销量暴增到1700台左右水平,电动车的市场进一步活跃,低速电动车的市场潜力巨大。

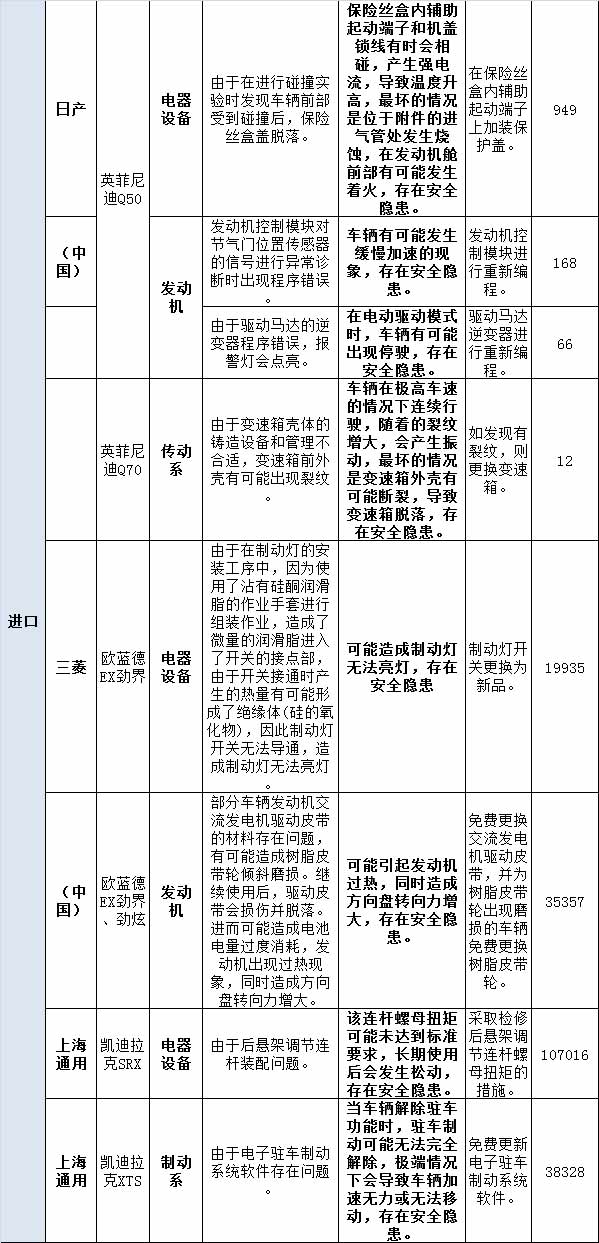

N. 9月召回46万台

|

|

9月的国内整车召回涉及5个厂家,共计25万台车。主要是发动机和底盘产品问题。召回也主要是供应商产品质量问题。也有装配问题,这也体现大企业的认真负责态度。

进口车召回涉及4个厂家,是日美系的日产、三菱、通用等,共计20万台,主要是电器和发动机系统设计问题。

2、10月市场展望

10月是大月,有8天双休日,国庆还有3天假日,并占用9月份的一天调休,实际工作日共19天,同比工作日相同,环比工作日少3天。虽然十一长假后市场还有几天恢复期,但从10月中旬就进入年底的市场加速期,因此按厂家的平均工作日批发销量计算,10月份要比9月份的平均工作日批发销量高。另外购买目录内的节能环保汽车能拿到3000元的补贴,其销量会大幅增加,加上新能源汽车免交购置税的优惠对市场的激励,这些进程一直会延续到年底,这就为第四季度的市场又添了一把火。。

3、对节能环保汽车(第一批)推广目录的分析

9月11日,国家发改委公布了节能环保汽车推广目录,即从9月3日到2015年年底,目录中的车型销售国家补贴3000元,遗憾的是目录晚出台了近一年!本批进目录车型不但要求进一步节油6%,还取消了对自动变速箱的照顾,因为越来越多的自动变数箱比手动变速箱省油。另外用小马拉大车的办法进目录的漏洞被堵死,使之只有采用先进技术才能进目录。大家都清楚柴油机热效率高,另外柴油的比重大,第四阶段油耗限制标准为油耗<5升/百公里,柴油汽车实现这个目标最占便宜也最容易,但是本次目录没有柴油发动机的汽车,主要是“两桶油”多年反技术进步,大家对此已经失去了信心。那么要达到第四阶段油耗限值标准,绝大多数厂家只能借助销售新能源汽车,在油耗计算上的优惠了。

8月份已经有30个目录内车型在市场上销售,不到总车型数的20%,总销量为1.5万辆,其中合资品牌车的销量占70%。目录中还包括很多刚定型还没有进行生产准备的车型。根据经验在政策到期后,这批目录中最少仍有10%的车型没有上市。提前上市车型在8月份的销量最高的也不足3千辆,因此均不属热销车型,目录公布后这些车型相当于降价3千元,市场好转的程度有待于看销量情况。进目录的合资企业畅销车型一旦上市,月销量可能过万。虽然163个车型中自主品牌占了102个,达到了62.6%,但是销售的数量不会超过节能环保汽车总销量的40%,有报道说这是对自主品牌的重大利好,是不了解乘用车市场。这只能说最响应国家号召的,研发投入最大的是内资企业。其中六大国企中长安表现最好,其次就是奇瑞、比亚迪、吉利、东南、江淮、力帆。可见六大国企还要努力。。

4、新能源车推广的最关键问题——充电网络建设

新能源汽车需要有方便充电的充电桩和社会上的快速充电设备,才能保证正常的使用。在发达国家里基本每辆私家车都有一个固定的过夜停车位,因此为新能源汽车安装充电桩的难度较小;但个人和家庭自己干不了的事,如建设新能源汽车的快速充电网络就成为政府的事。但是在中国的情况就大相径庭,主要是大城市的车主80-90%没有固定的过夜停车位,让一位新能源汽车的车主自己与小区物业和供电部门联系,安装充电桩,并保证充电,95%的个人是联系不通的,它会成为今后中国纯EV市场发展的最大障碍,这就成了政府目前必须尽快解决的的问题。有地方补贴的大城市,人均汽车保有量最高,建筑物的密集程度也最高,要保证每辆EV都能在小区或企业的停车场方便的充电,推广初期每辆新能源汽车应有多一倍的充电桩,还要把充电桩到汽车的充电线加长。

前阶段国内各利益集团之间博弈,使我国新能源汽车充电网络建设严重滞后。截至今年上半年,新能源汽车累计销量6万多辆,但是累计建成的充电桩仅约2.5万。今年新能源汽车市场倍增,但从明年开始,充电桩就会成为阻碍我国EV市场发展的最主要因素。因此7月21日国务院办公厅发布的《关于加快新能源汽车推广应用的指导意见》,最先讲的是加快充电设施建设,但是目前规划和标准都没有准备好!这样国家大力鼓励的EV的销量增速会下降,幸亏有比亚迪在世界上最先投产的PHEV,没有充电桩它也能节油,如能方便充电PHEV节油更多。我国目前生产PHEV的厂家很少,但是明年PHEV的销量会超过EV,而到2020年PHEV:EV市场比例大概是5:1或更高,这就必然造成新能源汽车生产厂家的大洗牌。

去年仅山东省销售低速电动车数量比全国各类新能源汽车的总销量高10倍,他们没补贴,也没有要求建设充电网络。因为低速电动车主要在小城市或乡镇使用,这里人均汽车保有量和建筑物密集度均比大城市低几倍,因此确定固定停车位和安装充电桩都比大城市方便的多。在山东、河南、河北及皖北、苏北各类低速电动车年销量近60万辆,这些低速电动的车主也逐渐面临车辆升级。国家对EV的补贴金额是根据行驶里程,有的厂家就制造性能勉强达到EV技术标准的A00级EV,成本会较大降低,但行驶里程相同,补贴金额也相同。因此EV有补贴就与低速电动车的价格相近了,这个EV市场要比大中城市的EV市场大得多。十分遗憾的是国家对EV在小城市或乡镇没有推广应用政策,使他无法利用中国是低速电动车世界最大市场的国情,来加速发展EV,这又是新能源汽车规划的一个重大缺陷!

5、整车企业经济运行态势分化

A、整车行业总体状态

|

由于国家统计局的行业经济运行的总体数据发布要晚一个多月,因此我们本月只能进行隔月的月度跟踪汽车整车总体运行状态。国家统计局统计的13年1-12月的主营业务收入30057亿元,增长20%,而成本增长18.8%,生产运营处于较好水平。14年年1-7月的整车厂家运行状态较好,销售收入增长15%,成本增长13%,利润增速达到29%。总体看汽车整车行业的利润表现仍是较好状态。