1月16-27日,乘用车市场零售26.5万辆,同比下降70%,环比上周下降55%,较上月同期下降71%;乘用车市场批发22.7万辆,同比下降77%,环比上周下降58%,较上月同期下降75%。

1月1-27日,乘用车市场零售98.5万辆,同比去年下降45%,较上月同期下降43%;全国乘用车厂商批发89.1万辆,同比去年下降50%,较上月同期下降46%;新能源乘用车市场零售30.4万辆,同比去年下降1%,较上月同期下降43%;全国新能源乘用车厂商批发29.9万辆,同比去年下降18%,较上月同期下降50%。

1.1月乘用车市场零售进入谷底

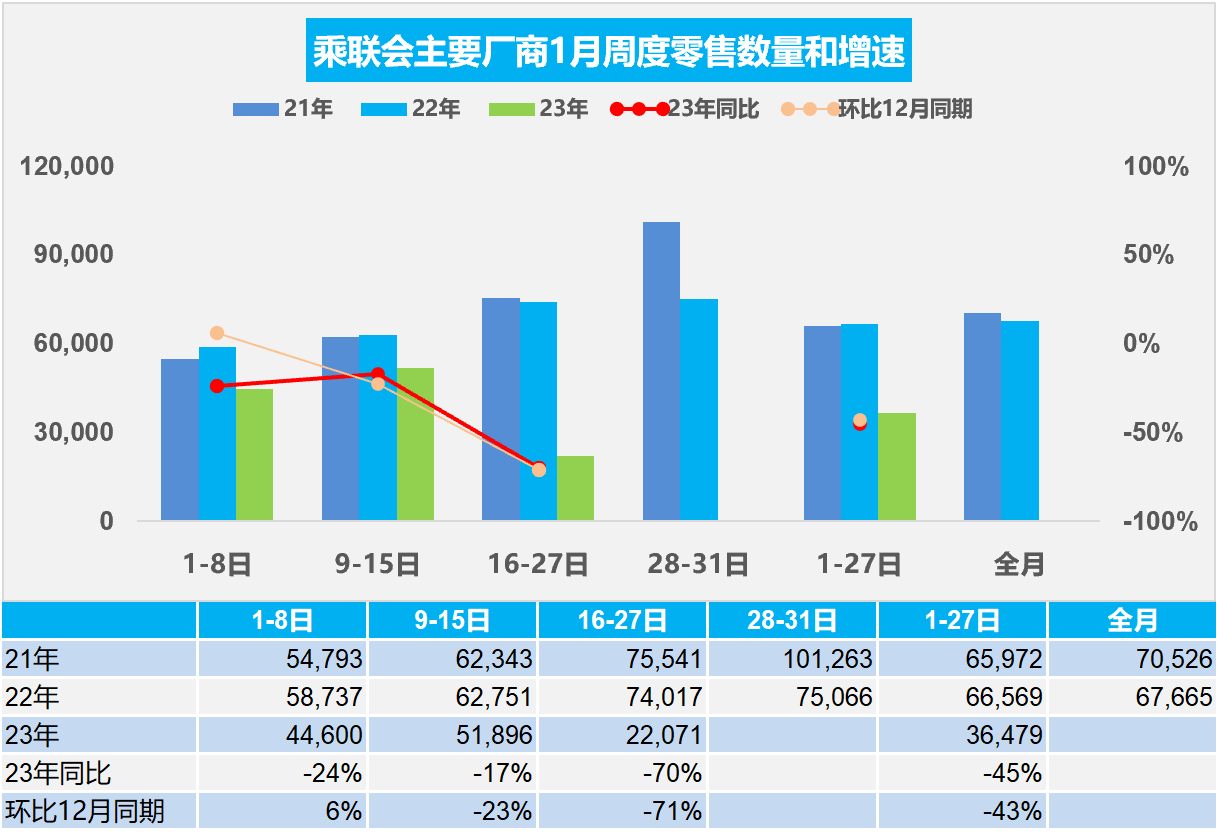

今年1月第一周总体狭义乘用车市场零售日均4.5万辆,同比去年下降24%,较上月同期增长6%。

今年1月第二周总体狭义乘用车市场零售日均5.2万辆,同比去年下降17%,环比上周增长14%,较上月同期下降23%。

今年1月第三周(16-27日)总体狭义乘用车市场市场零售26.5万辆,零售日均2.2万辆,同比下降70%,环比上周下降55%,较上月同期下降71%。

1月1-27日全国乘用车市场市场零售98.5万辆,同比去年下降45%,较上月同期下降43%。

1月市场总体由于车购税等部分政策到期,加上春节放假时间引导消费需求前置,行业终端价格持续下滑,刺激需求,也激发了消费者的购买欲望,春节前两周车市的暴增也是必然驱动市场的强增长。

新能源销量的增长达到了一个瓶颈阶段,在2023年新能源政策退市后,销量增长会是一个严峻的问题。新能源车型前期涨价过多,订单较少,再叠加特斯拉等头部企业降价,造成了消费者的观望情绪,环比下降较大。

前期疫情封控对燃油车营销体系、人群基盘影响更大,可以看到疫情爆发以来,新能源渗透率出现了超预期上涨,在疫情防控后也出现了一定的自然回落。

各地的一些消费券政策,对所在区域市场增量明显,部分消费者对1月的车购税退出没有充分预期和提早准备,1月仍会购买。

由于12月初是疫情期,因此1月初环比还出现增长,但第二周就开始环比和同比下降的现象更突出了。

每年1月的开门红是地方政府和车企共同努力的方向,但由于经销商的库存仍旧较高,春节前的补库力度不会特别大,因此1月的批发零售总体偏低。

2.1月全国乘用车厂商销量进入谷底

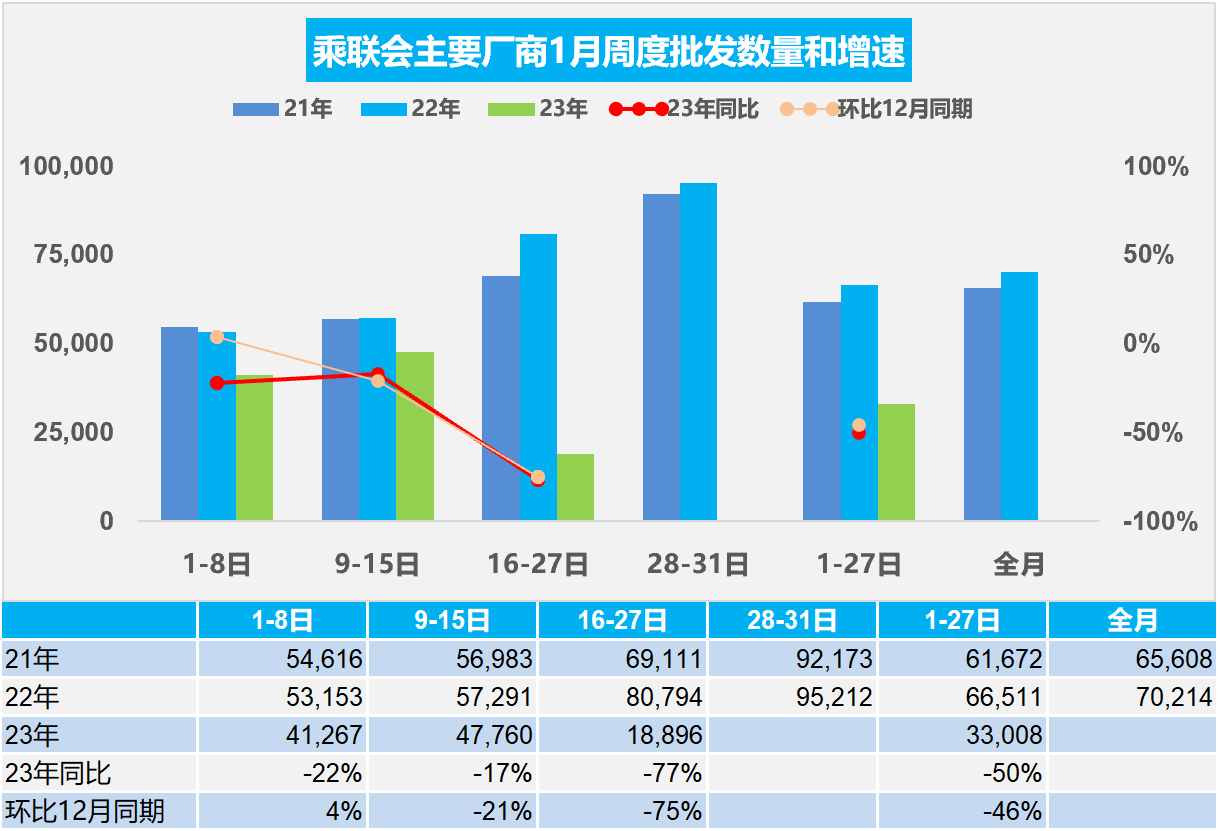

今年1月第一周总体狭义乘用车市场批发达到日均4.1万辆,同比去年下降22%,较上月同期增长4%。

今年1月第二周总体狭义乘用车市场批发达到日均4.8万辆,同比下降17%,较上月同期下降21%。

今年1月第三周(16-27日)总体狭义乘用车市场批发22.7万辆,批发日均1.9万辆,同比下降77%,环比上周下降58%,较上月同期下降75%。

1月1-27日的厂商批发89.1万辆,同比去年下降50%,较上月同期下降46%。

国家利好汽车行业的购置税减半、新能源补贴等政策已经到期,以及前几个月产销偏高,经销商谨慎,对车市销量有一定的抑制作用。

12月初乘用车库存系数达到紧张高度,各经销商、车企为了春节前到来加大促销,12月末加快释放库存。1月的经销商库存压力大幅减弱,经销商很谨慎进货。

1月新能源车必然大幅走弱。新能源车为最后的补贴,采取各种手段消化现有的库存。为降低经销商的库存压力,厂商近期稳健批发销量,也是为2023年2月的开门红做准备。汽车市场的产业链是错配波动较大。

极度缺货后的供给暴增是必然结果,随后的暴跌也是不可避免的。随着新能源车连续两年多的暴增,碳酸锂等资源价格暴涨带来暴利,随之而来的上游资源和中游电池产业的投资力度很强,必然带来供给的产能高增长,前期的供需错配带来的碳酸锂高价格将明显回落,有利于新能源车的盈利压力的改善。

3.燃油车品牌要坚信有生存空间

世界车市发展远不如中国新能源市场迅速,不可能迅速全面电动化,不必灌输车企大面积倒闭的观点。世界绝大部分地区的燃油车企业仍正常发展,而且近两年利润很好。中国的燃油车技术不能快速放弃,一定要确保燃油车有稳定发展空间,尤其是国内外的燃油车市场空间总体巨大,不可能短时间电动化。

中国的电动车有太强的政策支持,目前国内电价较低,而汽油价格偏高,且燃油车有诸多税收和路权等被动因素。买电动车的主要优势是电价低、能不限制上路,加之小型电动车的好开好停。而油车缴税多,不许部分工作日上路行驶,每周少一天出行的损失是巨大的,因此同车同权远没有落实,燃油车的国内消费环境相对新能源车很差,对车企的发展带来不平等的影响。前期这样的不平等影响不大,但近期的新能源渗透率达到近30%,大幅超越预期增速,影响乘用车市场的均衡平稳发展,因此需要政策逐步回归公平对待燃油车和新能源车。燃油车的乘用车发动机动力技术仍是强于商用车,需要保持发动机技术的世界同步,这样有利于出口和国防技术的稳定发展。而合资车企也需要把中国的燃油车优势实现出口的增量突破,实现国内外市场的协同发展,这样合资企业也会有较好的持续生存空间。

4.2022年中国汽车出口340万辆

由于全球汽车芯片短缺和供应链受损,近两年国际疫情下的中国汽车出口增长较大。2021年的出口市场销量219万辆,同比增长102%。2022年中国汽车出口市场销量340万辆,同比增长51%。其中四季度中国汽车出口37.5万辆,同比增长69%,表现超强,相对于国内汽车销量四季度平淡,出口市场的表现仍是较强的。其中12月中国汽车出口34.7万辆,同比增长76%,年末表现超强。2022年1-12月的出口市场销量340万辆,同比增长55%, 2022年汽车出口均价1.8万美元,同比去年的1.6万美元,均价小幅提升。中国产业优势持续中国汽车出口,自2021年以来,随着世界新冠疫情的爆发,中国汽车产业链的韧性较强的优势充分体现,因此中国汽车出口市场近两年表现超强增长。

5.2022年全国新能源客车5.8万辆增18%

近5年来,我国城市公交客运行业的新能源车快速发展,城市内公交替代柴油车的需求持续大增,为具有零排放、适合中低速运行特点的客车带来了巨大的市场机会。但2019-2022年的新能源客车没有拓展公交外的市场,甚至因补贴的性价比下降在非营运领域有所下降,新能源客车市场适应性压力较大。

2022年新能源车逐步脱离补贴独立发展,但新能源公交客车市场压力仍较大。2022年12月的新能源客车销量1.7万辆,同比增速20%, 较上月增长1倍。2022年1-12月新能源客车的销量5.8万辆增长18%的表现相对较好。2022年新能源客车市场走势总体恢复增长。随着蓝天保卫战的持续推进,柴油车的发展面临巨大危机,大中型客车是新能源城市交通的核心,新能源公交车大有优势。城市公交仍是新能源客车核心主力市场。

6.2022年新能源专用车29万辆增82%

近5年来,我国城市快递物流行业快速发展,城市内短途派送运力需求持续大增,为具有零排放、适合短途配送等特点的电动物流车带来了巨大的市场机会。

2022年12月的新能源专用车市场销量6.4万辆,同比增长141%,环比增长127%。2022年1-12月达到29.2万辆,同比增长82%,12月抢补贴增速较强。今年新能源专用车走势已经大幅超强于传统轻型车市场。

随着蓝天保卫战的持续推进,柴油车的发展面临巨大危机,非限购大中城市的新能源车占比增长较快。路权是新能源物流车的核心,电动物流车获得优势路权,促进行业发展。在使用成本方面,新能源汽车理论上大有优势,但目前技术差,体现的不充分,未来只有产品加速设计提升,才能实现更好替代。