1月28-31日,乘用车市场零售27.1万辆,同比下降10%,环比上周增长224%,较上月同期下降39%;乘用车市场批发44.0万辆,同比增长16%,环比上周下降457%,较上月同期下降25%。

初步统计,1月1-31日,乘用车市场零售124.1万辆,同比去年下降41%,较上月下降43%;全国乘用车厂商批发134.1万辆,同比去年下降38%,较上月下降40%。

1.1月乘用车市场零售进入谷底

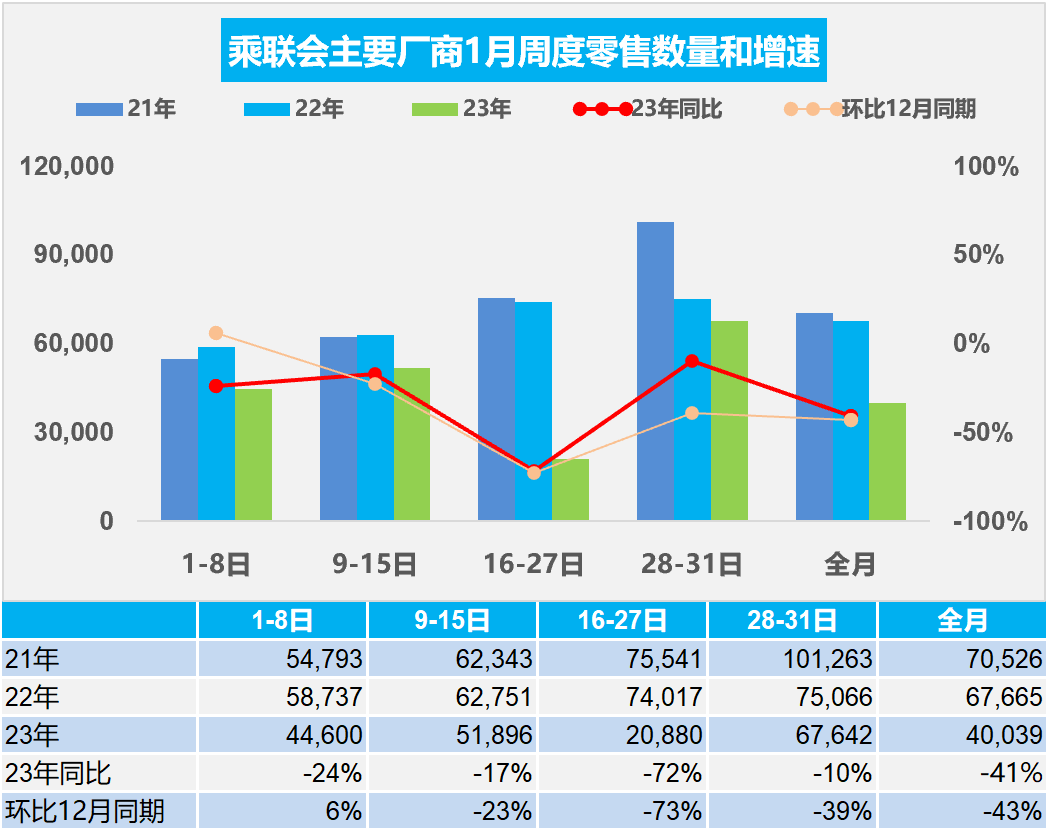

今年1月第一周总体狭义乘用车市场零售日均4.5万辆,同比去年下降24%,较上月同期增长6%。

今年1月第二周总体狭义乘用车市场零售日均5.2万辆,同比去年下降17%,较上月同期下降23%。

今年1月第三至四周(16-27日)总体狭义乘用车市场市场零售25.1万辆,零售日均2.1万辆,同比下降72%,较上月同期下降73%。

今年1月第五周总体狭义乘用车市场市场零售27.1万辆,零售日均6.8万辆,同比下降10%,较上月同期下降39%。

初步统计,1月1-31日全国乘用车市场零售124.1万辆,同比去年下降41%,较上月下降43%。

1月市场总体由于车购税等部分政策到期,加上春节放假时间引导消费需求前置,行业终端价格持续下滑刺激需求,也激发了消费者的购买欲望,春节前两周车市的暴增也是必然驱动市场的强增长。

新能源销量的增长达到了一个瓶颈阶段,在2023年新能源政策退市后,销量增长会是一个严峻的问题。新能源车型前期涨价过多,订单较少,再叠加特斯拉等头部企业降价,造成了消费者的观望情绪,环比下降较大。

前期疫情封控对燃油车营销体系、人群基盘影响更大,可以看到疫情爆发以来,新能源渗透率出现了超预期上涨,在疫情防控政策调整后也出现了一定的自然回落。

各地的一些消费券政策,对所在区域市场增量明显,部分消费者对1月的车购税退出没有充分预期和提早准备,1月仍会购买。

由于12月初是疫情期,因此1月初环比还出现增长,但第二周就开始环比和同比下降的现象更突出了。

每年1月的开门红是地方政府和车企共同努力的方向,但由于经销商的库存仍旧较高,春节前的补库力度不会特别大,因此1月的批发零售总体偏低。

2.1月全国乘用车厂商销量进入谷底

今年1月第一周全国乘用车厂商批发达到日均4.1万辆,同比去年下降22%,较上月同期增长4%。

今年1月第二周总体狭义乘用车市场批发达到日均4.8万辆,同比下降17%,较上月同期下降21%。

今年1月第三至四周(16-27日)总体狭义乘用车市场批发日均2.0万辆,同比下降76%,较上月同期下降74%。

今年1月第五周总体狭义乘用车市场乘用车批发44.0万辆,批发日均11.0万辆,同比增长16%,较上月同期下降25%。

初步统计,1月1-31日全国乘用车厂商批发134.1万辆,同比去年下降38%,较上月下降40%。

国家利好汽车行业的政策,购置税减半、新能源补贴等政策已经到期,以及前几个月产销偏高,经销商谨慎,对车市销量有一定的抑制作用。

12月初乘用车库存系数达到紧张高度,各经销商、车企为了春节前到来加大促销,12月末加快释放库存。1月的经销商库存压力大幅减弱,经销商很谨慎进货。

1月新能源车必然大幅走弱。新能源车为最后的补贴,采取各种手段消化现有的库存。为降低经销商的库存压力,厂商近期稳健批发销量,也是为2023年2月的开门红做准备。汽车市场的产业链是错配波动较大。

极度缺货后的供给暴增是必然结果,随后的暴跌也是不可避免的。随着新能源车连续两年多的暴增,碳酸锂等资源价格暴涨带来暴利,随之而来的上游资源和中游电池产业的投资力度很强,必然带来供给的产能高增长,前期的供需错配带来的碳酸锂高价格将明显回落,有利于新能源车盈利压力的改善。

3.公共领域电动化需要全国统一大市场

为进一步加快公共领域车辆全面电动化步伐,工信部、交通运输部等八个部门联合印发《关于组织开展公共领域车辆全面电动化先行区试点工作的通知》(以下简称《试点通知》),推动提升公共领域车辆电动化水平,加快建设绿色低碳交通运输体系,助力国家“双碳”战略的实施。以公共领域车辆为突破口加快全面电动化“有利于补上商用车新能源短板,实现柴油车辆的节能减排,对改善城市环境意义重大。公共领域车型的散乱问题突出,产品技术差、产品供给混乱、综合成本高,建议应该中央部委加强统一协调,推动优秀产品脱颖而出,实现低成本高技术的产品拉动产业技术进步。

4.2022年汽车行业收入增6.8%利润增1%利润率5.7%

2月份,受疫情管控放开和政策到期等利好因素促进,工业生产有所恢复,企业经营压力稍有改善,但利润结构持续偏向矿业。6-9月受益于产业链供应链持续恢复、减免车辆购置税政策提振消费需求等有利因素,生产销售持续回升,营业收入实现较快增长。但10-11月的市场阻隔导致库存暴增,产销恶化。12月终于放开了,市场就全面恢复了。

2022年12月的汽车行业收入9,174亿元,同比降4%;成本7,716亿元降5%;利润557亿元,同比增3%;汽车行业利润率6.1%,相对于整个工业企业利润率7%的平均水平,汽车行业仍偏低。

1-12月汽车行业收入92,900亿元,收入增6.8%;成本79833亿元,增7%;利润5320亿元,利润总体同比增1%。汽车行业总体表现不强,但改善明显,相对于整个工业企业利润率7%的平均水平,汽车行业压力较大。

5.2022年中国占世界汽车份额33%

2022年12月的世界汽车销量达到735万辆,同比下降0.1%。2022年1-12月仅有8,018万辆,同比下降1%,仅稍高于2020年销量,仍处历年的低位水平。由于需求不足和疫情下的芯片供给不足,共同干扰了世界汽车行业的运行,导致欧美日车企营收暴增销量萎缩的特色局面。12月中国汽车市场疫情管控政策放开,占世界汽车份额35%份额,1-12月的世界累计份额达到33%。

从世界范围角度来看,比亚迪、特斯拉和上汽集团等中国车企回升效果最为突出,以丰田和铃木起亚为代表的亚洲集团表现相对较强。国际芯片短缺对中国车市的影响较小,反而推动中国汽车出口表现很强,抢占巨大的国际市场供需缺口,获得难得发展机遇。作为汽车芯片这样的高垄断行业,此次的供给端紧缩将对中国供应链崛起带来重大机会,也导致欧洲车企迅速走向衰落。

6.2022年中国占世界新能源车份额63%

2022年世界新能源汽车走势较强, 1-12月的广义新能源汽车销量1,411万辆,其中混合动力达到372万辆,占比26%。剔除普通混动后的世界新能源乘用车走势较强。2022年1-12月世界新能源乘用车达到1,031万辆,同比增长63%。其中12月销量125万辆,同比增长45%。

世界新能源汽车中的商用车仅占4%,新能源乘用车为主体。2022年1-12月中国新能源乘用车占比世界新能源63%的表现优秀,其中四季度中国占世界新能源车份64%。这主要是中国的新能源需求强,而欧洲的传统车和新能源车产销偏低,加之欧洲电价偏高,因此中国的发展很强。2022年全年新能源车销量超强表现的原因是市场需求的有效拉动,政策驱动转向市场化。海外疫情影响下的欧美新能源政策支持力度较强,但海外缺少芯片和电池等资源,国内供给电池和芯片极其充足,因此补充了市场缺口,形成强大的国内市场和出口的双增长。