1、3月全国乘用车市场回顾

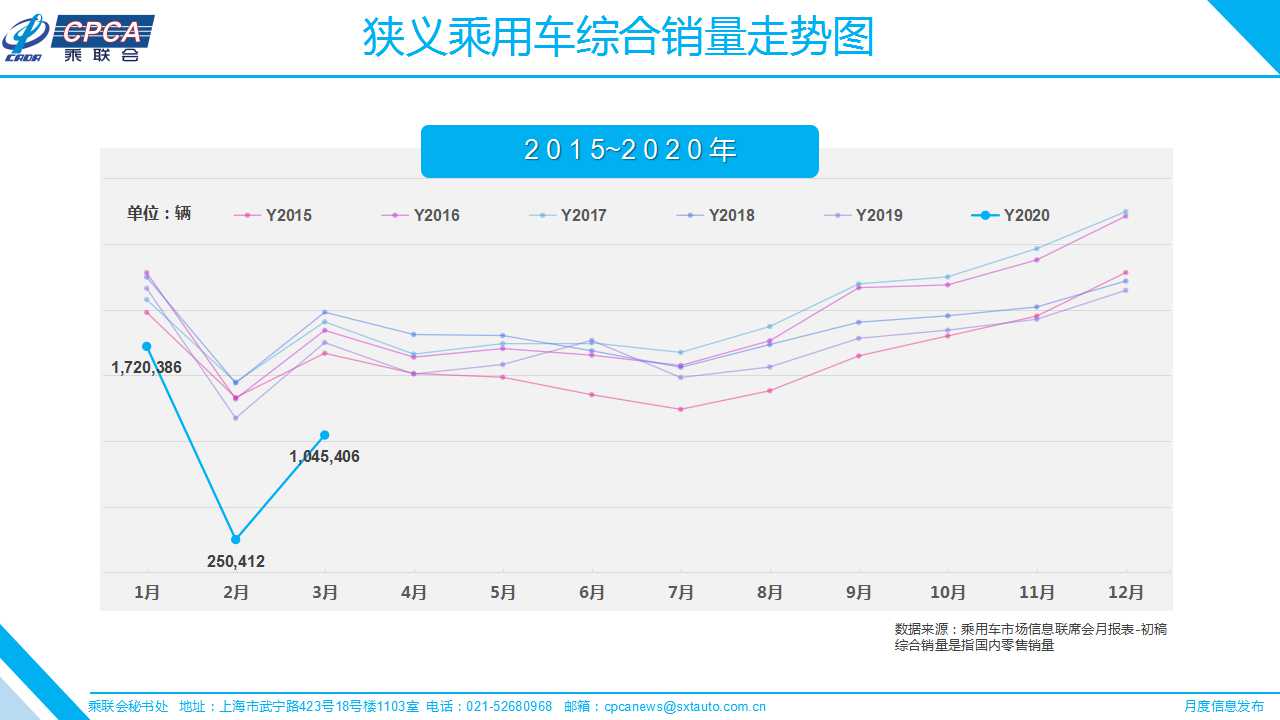

零售:3月乘用车市场零售达到104.5万辆,同比下降40.4%,相对2月的-78.7%同比降幅大幅提升38个百分点,呈现谷底V型回升的良好态势。3月零售环比2月增速300%是近期最强的,体现疫情后的刚需消费恢复得较快。20年1-3月的全国乘用车市场累计零售301.4万辆,零售同比累计下降40.8%,主要是受春节时点提前的内部消费节奏因素和国内新冠疫情爆发带来的外部负面环境因素的双重影响,累计销量损失约209万台。

随着国内疫情缓解和各地加快复产复工节奏,3月各地经销店9成以上实现开业复工,但经销商以售后业务恢复先行,终端零售逐步缓慢恢复,新车销售更多以线上销售积累订单为主。南方地区疫情影响较小,上半月,各行各业复工迅速,汽车消费也随之恢复较快,随着下半月境外疫情失控,境外输入病例带来负面影响,国内消费信心受挫,公众显然仍倾向于非工作时间留在家中,生活消费也以线上为主,继续保持谨慎外出消费状态,导致3月末的回升冲刺不强。

3月主力厂家零售表现与前期排名有波动变化,豪华车市场总体较强,同时吉利、五菱、长安等自主厂家零售较强,主要是购车需求偏刚需为主,拉动高性价比车型表现良好。原因有几方面:其一,是3月购车需求偏刚需为主,拉动高性价比车型和高端换购需求为主;其二,是各品牌区域市场有侧重,消费市场恢复与疫情下降水平相关,促成部分区域优势品牌的快速恢复;其三,与疫情期间各品牌经销商的库存水平有关,由于生产和物流恢复较慢,因为部分品牌终端没有现车,导致部分刚需、紧急订单流失。

政策的密集发布,也对消费市场带来波动。由于部分地区出台促进汽车消费政策,但执行细节仍不清晰,加之对国家促消费政策的期待,因此消费者观望情绪也有体现,月末零售提升有所放缓。

3月豪华车零售同比下降20%,消费升级的高端换购需求迅速回暖。主流合资品牌与自主品牌的走势总体偏弱,自主厂家零售分化明显,中小车企生存艰难。

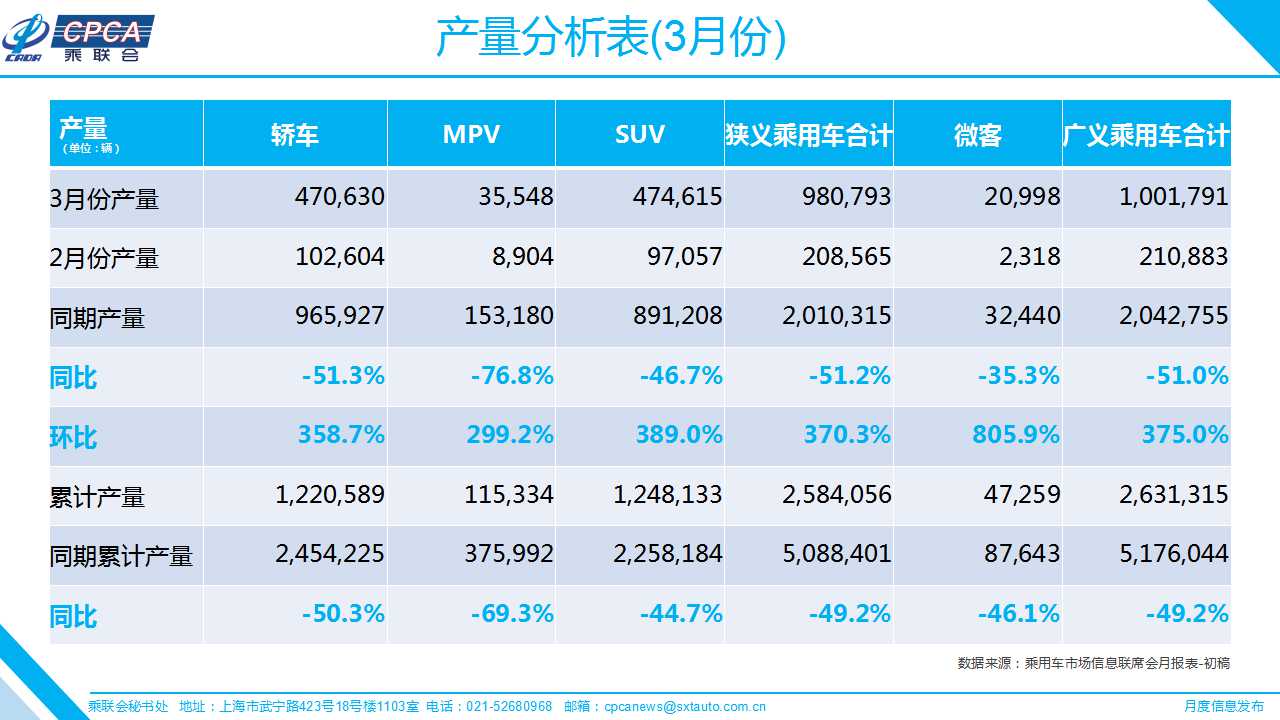

产量:3月乘用车生产98.1万辆,同比19年3月下降51.2%;1-3月累计生产258.4万辆,同比下降49.2%,产量减少250万辆。3月初,湖北以外整车企业3月初已绝大部分复工,而且武汉车企也是在3月下旬复工,行业生产能力恢复良好。由于复产后面临零部件企业的协同复产压力,加之需求相对恢复较慢,因此生产节拍处于中低位运行。目前海外的零部件供应链尚未体现风险,但厂家逐步提升零部件库存和整车库存,应对供需波动风险的能力提升。

批发:3月厂家批发销量100.0万辆,同比去年3月下降48.1%,环比2月增长3倍。1-3月累计批发销量282.3万辆,同比下降45.3%,减少234万辆。虽然1-3月的经销商库存相对正常月度零售下降明显,但经销商资金紧张,加之国六排放的PN值标准延期实施的建议仍有待于最终确认,且当期零售仍低,诸多因素抑制了经销商进货的积极性。

目前的需求是拉动经销商进货的主要动力,随着防疫工作的常态化趋势确定无疑,购买力的恢复还需更长时间,进一步降低渠道库存也是合理选择,因此厂家的批发仍低于零售表现。

新能源:3月新能源乘用车批发销量5.6万辆,同比下降49.2%,环比2月增长4倍。其中插电混动销量0.92万辆,同比下降59%。纯电动的批发销量4.7万辆,同比下降48%。3月独资与合资新能源表现较强,成为新能源车市的重要力量。3月普通混合动力乘用车批发2.1万辆,同比去年3月下降37%。

2、4月全国乘用车市场展望

4月有22工作日,较去年同期增加一天,虽然海外疫情仍在不断加剧,但部分权威预测国际整体形势会在4月末迎来拐点,随着境外形势的转变,加上国内疫情形势因逐步克服各种风险而渐渐平稳,消费市场还是以正向平缓恢复为主。

从需求群体变化看,今年中小学开学季延期到4月之后,尼尔森调查显示国内接送孩子上下学是仅次于上下班的最大用车需求,中小学恢复开学带来的购车潮应该相对火爆。为促进消费,今年5月劳动节有五天假期,由于疫情的长期压抑,迎接五一小长假出游的4月购车换车潮也是值得期待。同时,随着外需减少的农民工更多地选择本地生活与就业,这对购车需求有进一步的拉动。中西部的楼市趋稳对购车需求的回稳有促进作用。

从政策方面看,生态环境部最新宣布适当延长国五库存车销售时间,这会使国六实施前的去库存压力降低,4月批发销量低基数的改善会较好,车市会有更好表现。

从区域市场看,目前京津冀豫鄂仍是疫情一级响应,其他地区的出行条件已经改善。但疫情得到控制之后,残存的心理恐惧仍可能使消费者的行为模式发生比预期更久的改变,车市的恢复速度也是相对缓慢的。其中,京津冀地区的严格防控与其地理位置的重要性有关,也为了给推迟召开的全国两会维持一个稳定的社会环境。上海地区境外输入较为严重,加上上海的经济地位重要性,也是要严格防控。武汉胜则湖北胜,湖北胜则全国胜,湖北作为国内疫情风暴中心,更要控制好疫情反弹,因此做好湖北地区的疫情防控,事关全局。

3、车企生存压力加大

汽车产业是规模经济,庞大产能规模对应的固定成本是相对刚性的,需要一定销量维持平衡。随着近两年的车市销量下行,汽车行业效益也是持续下降。2019年的汽车行业利润5087亿元,同比下降15.9%;销售利润率6.3%,全年销售利润率较18年下降1个百分点;而且今年1-2月汽车行业利润100亿元,下降幅度79.6%,远低于工业企业下降38.3%的平均水平,销售利润率也降到1.3%的历史谷底。3月由于受复工延迟、交通管制等影响,上游企业开工率不高,部分汽车企业反应已经出现原材料价格上涨,国际供应链中也出现价格上涨,同时物流成本增加等情况。部分原材料价格涨势明显,将给车企造成的成本压力。

而且为了给经销商减压,缓解资金压力,各厂家加大资金周转的免账期息支持等诸多手段,也导致自身的经营效益进一步下降。当前欧美疫情有蔓延态势,有关进口零部件、原材料运输等采购供应风险未来将大大升级,值得特别关注。

近年国内车市终端销量连年萎缩,单店的经济规模难以达成。虽然近几个月的渠道库存降低,但库存天数增加、卖车少、修车少,导致经销商生存压力加大。尤其是随着规模效益下降,自主品牌新能源车企生存压力巨大。目前行业仍需开源节流,做好销量和利润平衡,这也需要社会理解支持,疫情下部分厂商合理调整产销目标也是很好的防风险举措。

4、新能源补贴免税延续两年的红利巨大

为促进汽车消费,国务院常务会议确定:将新能源汽车购置补贴和免征购置税政策延长2年。我国新能源汽车产业正处于“爬坡过坎”的关键时期,叠加疫情及全球石油价格下跌影响,市场下行压力加大,因此此次政策的价值极其巨大,对中国新能源车发展带来重大而深远的促进意义。

将新能源汽车购置补贴和免征购置税政策延长2年,使未来两年新能源车相对传统燃油车仍保持在20%以上的成本价格优势。这是巨大的政策红包,价值几百亿。

新能源汽车购置补贴原本到2020年结束,随后靠双积分政策的拉动。由于双积分政策的实际启动时间是2021年才进行考核,因此政策的转换期仍有很多不确定性风险存在,导致新能源车产销可能出现结构性较大滑坡。购置补贴和免征购置税政策的适度延长,有望实现汽车产业在转换期内产销的平稳过渡,缓解新能源企业的运营压力。

此次购置补贴和免征购置税的延长,有利于整个新能源车线路的平稳发展,有利于车企合理规划新能源项目。在纯电动、插电混动的新能源车与普通混合动力以及燃油车的对比中,插电混动的成本相对较高,此次政策有利于稳定纯电动与插混协同发展的趋势。

5、二手车增值税降到0.5%利好行业发展

国务院常务会议确定:二手车增值税降到0.5%,这利好行业规范化发展。按照目前的增值税政策,二手车经销企业收购二手车后再销售,无论是否有增值收入(价差收入),都要按照二手车销售额全额的2%计算缴纳增值税,造成二手车经销企业实际经营中出现增值税税负大于经营二手车毛利的问题,甚至在没有毛利的情况下也要缴纳增值税,从而导致经销商集团对二手车的经营动力不足。

调整二手车交易增值税政策有利于汽车产业稳定发展。一是可以极大地加速二手车流通,从而直接带动新车销售、扩大国内居民消费;二是可以直接带动与二手车相关的金融保险、整备翻新、装饰美容等汽车关联产业发展;三是二手车利用价格优势可以部分取代中低端新车的市场需求,从而推动汽车生产往中高端豪华化发展,实现汽车产能调整、产业结构升级。经销商品牌二手车是否能借势发力,值得期待。

6、促进汽车消费需要一揽子政策

2018年以来,党中央、国务院出台了一系列稳定汽车消费的政策措施,促进优化升级。2018年以来车市的走势并没有受到政策的明显拉动,这不是透支效应的问题。近期汽车消费的购买力受到环境影响而相对低迷,车市的促消费政策还有挖掘空间。

目前各地促进汽车消费的政策大量推出,政策内容各具特色,从开始的普适性促消费,到后面部分城市的精准施策,帮扶效果精准,政策模式日益细化多维。当前疫情是全国性课题,要谨防各地复杂多维的促进汽车消费政策变成新的地区市场保护,要确保稳定消费、稳定经济的政策效果充分发挥,因此促进汽车消费需要全国的一揽子解决方案,尤其是需要中央财政税收层面的统筹决策支持。由于中国私车普及水平仍偏低,促消费政策不应担心透支未来消费问题。

7、新车时尚化升级效果较好

近期各车企新车推出的线路日益时尚潮流化,更是涌现出了一大批以Pro、PLUS等后缀命名的新车,这些后缀名称更容易引起年轻、时尚、有个性的消费者关注。随着车市的竞争愈加激烈,车企新推产品日益频繁,尤其是新能源车补贴政策的快速出台,车企产品升级速度也是逐步跟上时尚手机产品的升级速度,是否能大规模地打破传统的车辆生命周期管理模式值期待。

近期可以看到很多自主车型的升级版,都快速采纳了消费者的偏好特征需求,如外形设计更Popular(更潮流),车身尺寸更Large(大型化),配置功能上更Utility(多功能),汽车智能化更Smart(聪明的)。综合来看性价比确实有了明显提升,更是可以有效避免新老两代车型同堂销售所带来的“尴尬”。近期长安汽车、东风启辰、一汽轿车、吉利汽车、比亚迪、长城汽车等诸多新品推出都有类似趋势,也在设计上展现了下一代车型对品牌的独特理解,取得良好的市场反应。

*转载或引用本公众号的原创文章,请注明出处。