1.8月全国乘用车市场回顾

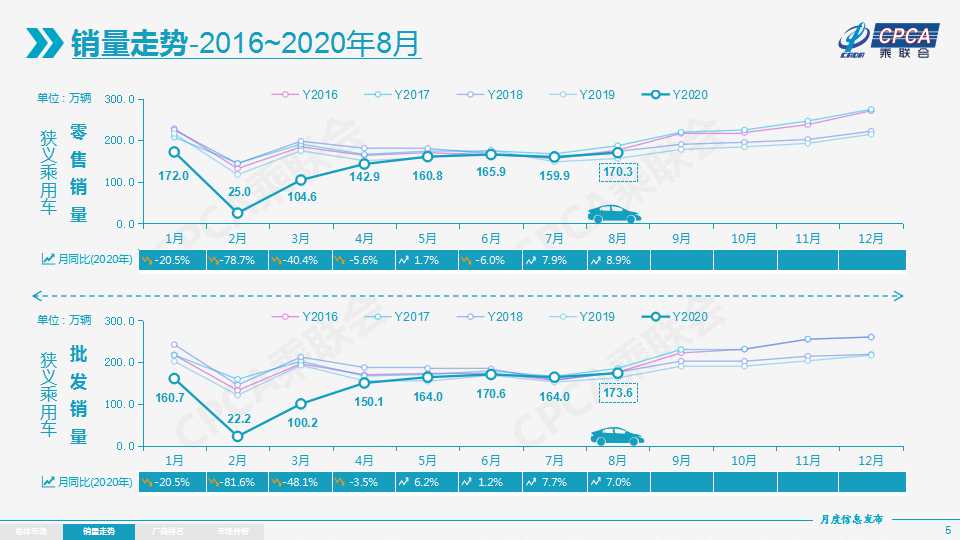

零售:8月乘用车市场零售达到170.3万辆,同比去年8月增长8.9%,实现了自2018年5月以来的最强的正增长。今年1-8月的零售累计增速-15.2%,较1-7月累计增速提升3.3个百分点,体现行业的快速回暖态势。

8月环比7月的零售增长6.5%,成都车展带动一轮新品推出、产品换代和新年款集中上市,叠加厂商淡季终端促销力度加大,提早催热8月市场。由于多数汽车主机厂集中8月初休假,加之长江沿线洪涝灾害的影响,延缓车市零售回升速度,随着开学前购车潮的来临,车市从中旬开始逐步火爆。大型展会陆续开展,全面的第三产业恢复带来更强的消费信心、持续的GDP向好和内循环动力。

今年全国乘用车市场7-8月增速保持强势态势。这首先是宏观经济和出口市场超预期的回暖,尤其是欧美疫情下的中国出口表现较强,稳定了消费信心。其次是去年部分地区7月国六实施后导致的车市低基数的特殊因素促进。第三是新能源车零售的回暖态势明显,推动车市走强。

8月豪华车零售同比增长32%,环比7月增长3%,市场份额创出15%的历史新高。消费升级的高端换购需求,和豪华车型促销折扣价格下探带来的价格优势,迅速引领细分市场回暖。其中2020年的豪华前三份额10.7%,较2017年份额增长5个百分点,其他二线豪华品牌份额3.2%,较2017年增加1.5个百分点。

8月主流合资品牌零售同比增长6%,且环比7月增长6%;其中2020年的合资前十份额48.6%,较2017年份额增长4.2个百分点,其他二线合资品牌份额3.5%,较2017年下降3个百分点。

自主品牌总体压力仍较大,8月零售同比增长4%,环比7月增长7%,市场份额33%,较7月份额提升2%。2020年的自主前十份额28.6%,较2017年份额下降1.3个百分点,其他二线自主品牌份额5.4%,较2017年下降6.5个百分点。

8月日系品牌零售份额24.5%,低于德系的27%份额;美系品牌份额走强达到10.2%,同比份额增加1.6个百分点。

20年1-8月的全国乘用车市场累计零售1101.4万辆,零售同比累计下降15.2%,今年累计销量同比下降200万辆,约占去年零售总量近10个百分点。今年零售下降主要是受到春节偏早和疫情因素对一季度影响208万辆,二季度零售同比损失只有17万辆,三季度的7-8月出现增量25万辆。

出口:8月乘联会乘用车整车与CKD出口5.0万辆,同比下降3.0%。其中自主品牌出口达到4万台,同比增长30%。

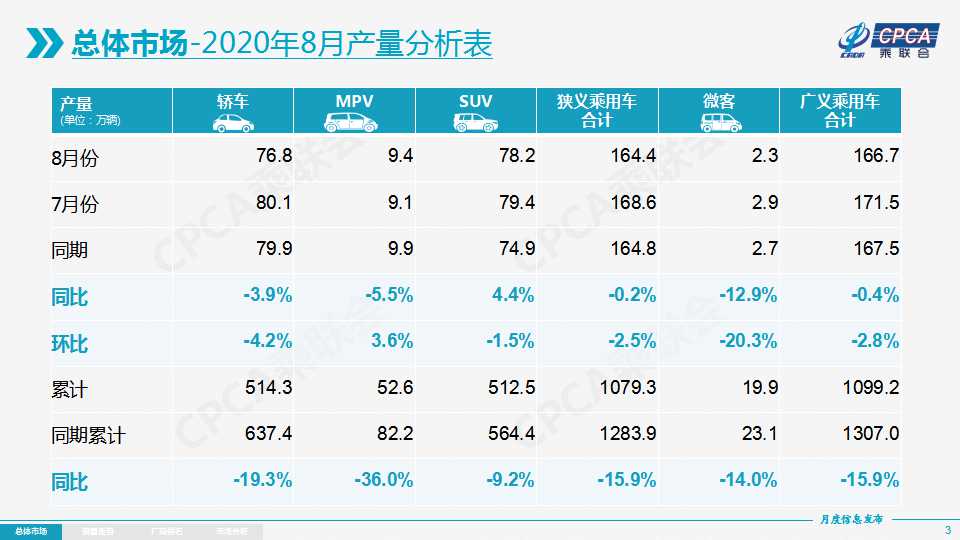

生产:8月乘用车生产164.4万辆,同比19年8月下降0.2%;1-8月累计生产1079.3万辆,同比下降15.9%,产量减少204万辆。8月豪华车生产同比增长24%,目前供应合资品牌生产的欧洲汽车零部件供应链逐步复产,供应链断链风险基本消除。

批发:8月厂家批发销量173.6万辆,同比去年8月增长7.0%,环比7月增长5.9%。这也是持续两个月的批发正增长。1-8月累计批发销量1104.6万辆,同比下降15.6%,减少204万辆。历年高温假横跨7-8月,今年的休假更集中于8月初,8月厂家批发走势前低后高。

库存:8月末厂家库存减少10万辆,渠道库存减少1.6万辆。8月的渠道库存相对减少10万辆,4-8月的经销商库存持续小幅补充。

新能源:8月新能源乘用车批发销量突破10万辆,同比增长43.7%,环比7月增长23.9%。其中插电混动销量1.75万辆,同比增长25%。纯电动的批发销量8.25万辆,同比增长45%。8月电动车高低两端趋势明显,A00级销量2.5万,份额提升到纯电动的31%。8月上汽通用五菱1.83万、比亚迪1.43万、特斯拉中国1.18万,分列前三位,新能源车市多元化发力。8月普通混合动力乘用车批发2.83万辆,同比去年8月增长24%。

2.9月全国乘用车市场展望

9月有23个工作日,相对去年9月多3天,由于今年国庆与中秋集中在10月假期,这也使“金九银十”的概念更偏重于9月增长。

疫情下国庆中秋双节的海外游受阻,国内自驾游必然大幅增长,消费内循环趋势对高端车市拉动效果较强。

随着成都车展的启动、新品上市潮提早到来,加之各地的车展全面铺开,线下营销的良好效果改变了线上营销的困境,营销活动全面展开为“金九银十”造势增加流量,有利于刺激消费,带动车市产销的进一步增长。

北京车展在9月末举办,必然带来新品投放热潮和车市关注度提升。秋季新品发布后,市场表现一般会随大势持续增长数月,渠道库存建立和零售销量提升都会比较好,因此北京车展新品值得期待。

二季度以来,购车需求增长较快,推动零售走强,厂商产销相对稳健,目前渠道库存仍保持较低水平,8月的高温假有助于库存回调和结构优化,有利于秋季加库存周期的批发增量。

3.自主品牌高端化成果初显

高端化一直是自主品牌市场突破的重点,经过多轮的尝试,目前有一定突围效果。近期的一汽红旗表现超强,8月销量突破2万辆,红旗高端价格与外资豪华车比肩,体现出自主高端化成绩斐然。长安、上汽、奇瑞等高端化探索也一直在努力。自主民营企业的长城魏品牌和吉利领克品牌等的高端化也站稳了脚跟,销量维持在高位,部分车型价格也达到合资品牌同级车型的水平,形成同台竞技的良好局面。

在新能源车领域的高端化突破已经初显成果,比亚迪的高端电动车价格早已站到30万以上,比亚迪唐、荣威MarvelX等车型的表现也是长期强势。近期的蔚来在高端电动车的销量突破表现较好,累计销量稳中有进;理想ONE、小鹏P7等电动车的上市也是很强。这些自主品牌高端突破着力于产品设计水平和工艺品质的全方位提升,得到了消费者的广泛认可。

自主品牌高端突破是有坚实的产品技术与品质基础的。我国汽车企业均已建立整车正向研发体系,自主品牌汽车平均每百辆车问题数(ppm指标)与合资品牌差距由2016年的14缩小到2019年的9,良好的产品设计和高端品质已经获得消费者的更多认可。而在智能网联系统的持续快速迭代能力更是受到消费者青睐。

由于国际传统车企在电动化的发展速度较慢,尤其是在中国市场新品投放缓慢,国内新能源车市场价格体系有巨大的空白区间,自主新势力抓住高端价格空白地带,获得很好的客户认可。

随着新能源车的智能网联化的推进,在5G、北斗等中国元素的加持下,自主产品与合资相比,更有利于形成本土化的差异优势,未来自主品牌高端化线路会越来越宽广。

4.欧洲新能源车暂时超越中国的意义不大

今年前七个月,欧洲电动车注册量约达50万辆,超出中国新能源乘用车销量约10万辆。预计随着欧洲各国补贴的大幅增长,加之碳排放指标压力等诸多非市场因素,推动欧洲各车企的电动车新品加速推出和增量。今年,欧洲纯电动车和插电式混合动力车的销量可能会超过100万辆。

中国目前处于由补贴推动向市场化需求拉动的转型期,而乘用车新能源与燃油双积分考核政策可能因为疫情因素而放缓,今年国际车企在中国投放新能源车的进度压力减缓。下半年的新能源车增量仍是自主品牌厂商的产品为主,市场化的私人需求难以出现超强爆发。

预计明年中国新能源车仍会世界领先。原因是中国的新能源发展目前尚处于不均衡阶段:现阶段合资企业新能源车在中国表现羸弱,仅占传统车销量2%左右,这不符合双积分政策对新能源车的规模要求。合资企业不是没能力造新能源车,而是针对中国市场的新品尚未准备到位,明年将是合资品牌新能源车发力期。欧洲市场的新能源车档次也是参差不齐,很多欧洲市场凑数的新能源车如果放在中国是没有补贴的。中国一直对微型电动车持续降低补贴,推动中高端产品高质量发展。而欧洲目前是以补贴推动数量规模第一为目标导向的,因此与中国的发展阶段无可比性。

现在中国新能源车的自主品牌逐步恢复活力,增长动力可持续性强,明年合资品牌也将加速推出新能源车,因此明年的世界新能源车市场仍会是中国领先。

5.豪华车市场强势增长

中国乘用车市场近10年来增长动力是SUV+豪华车,近期SUV的增长放缓,但国产豪华车持续高速走强,近几年仍有保持强于行业平均增速20个百分点的增长态势。

豪华车走强的基础支撑是中国经济持续高速增长,前期购车群体的基数快速积累,目前已经有2.2亿民用小客车保有量,前期换购群体的消费升级仍有较大的空间。中国有庞大的个体私营业主群体,通过一代到两代的财富积累,其消费升级和品牌高端化的诉求日益明显,成为豪华车的坚实基盘。

近几年的互联网热和金融业的青年新贵快速补充豪华车的潜客基盘,中国消费者购车具有较强的家庭属性,部分年轻群体受到家庭资助的购买力超强,助推首购豪华车消费群体的成长。因此,目前已形成多元化的豪华车消费群体,分化为年轻化、新女性、个性化等多层次复合型需求。豪华车在产品上更有可能搭载优于市场平均水平的先进配置,自带流量特征明显,而且消费群体的负面信息免疫力不断增强。

从区域市场看,限购城市的新购需求受阻,换购需求成为限购城市的销量主力,北京的地区的乘用车销量75%由换购支撑,也进一步推动豪华车的占比提升。近几年车市消费萎缩,主要是县乡市场的入门级消费萎缩。但随着16年以来的中西部和中小城市楼市高涨浪潮,入门级消费相对萎缩,中小城市和县乡市场的豪华车份额年提升在1-2个百分点,体现了近两年豪华车市场下沉工作也卓有成效。

从产品供给层面看,进口车每年百万规模的数量在近10年没有提升,更趋向于超豪华品牌和小众车型的进口。而进口转国产的增量贡献明显。近几年的国产豪华车的供给不断增强,仍然保持高水准的品质输出,消费者对国产化认可度很高,以德系三强为代表的豪华车产品矩阵布局日益完善,进一步促进豪华车的市场增量。

从渠道层面看,最优秀经销商都以经营豪华品牌为目标。除了红旗等特殊品牌外,优秀经销商对自主品牌4S店唯恐避之不及。这样也形成优质资源为豪华车增长助力明显,而自主品牌不挣钱,也没人乐意建渠道。

6.“金九银十”的热度看自主

从乘联会零售月度量走势看, “金九银十”的拉动主要靠自主。从历年走势看,9月自主品牌环比8月增长22%,合资环比增速次之,为14%,豪华车环比增速最慢,为9%。虽然合资品牌的9月环比走势较强,但10月与9月的走平特征较明显。近5年10月环比9月的增速,豪华、合资、自主分别是-6%、-1%、+8%,自主的秋季增量攻势效果较强。

从乘联会月度零售的年度占比走势看,近几年“金九银十”的降温特征明显。过去5年,豪华车9-10月的销量占比持续下降到2019年的17.3%,合资品牌2019年也下降到17.7%,自主9-10月零售也是处于18.1%低位水平,这也是行业感受到的“金九银十”的销量低迷的原因吧。

今年疫情影响下的销量走势呈现年初较低迷的特征,随着7-8月低基数和车展启动早等因素影响,淡季表现强,旺季回升速度难以超预期。

受到中秋节在10月的影响,加之9月底北京车展等营销活动的推动,“金九”的销量回升效果影响应该较为明显。

今年在疫情影响下的海外游应该仍是谨慎的态度,长短途出行都将导致车辆使用需求有所回升。因此秋季出游选择自驾游应该成为热潮,推动“金九”车市的购车需求回升。

今年夏季洪涝灾害较往年严重,虽然农民的稻谷收购价格同比去年有所上升,但洪涝灾害影响下的农民秋收效果不是很强,因此秋季县乡市场购车的需求可能不旺。但今年的摩托车和电动自行车等销量暴增,体现出行的刚性需求在开学前爆发,考虑到机动车对城市道路的通行压力和停车负担,汽车在开学阶段的购买吸引力难以持续提升。

7.汽车报废回收市场将爆发增长

近日,商务部等七部委对外公布《报废机动车回收管理办法实施细则》,从资质认定和管理、回收拆解行为规范、回收利用行为规范、监督管理等方面进行了规定。这对汽车市场健康发展有很好的促进意义。由于汽车市场快速增长,随后带来的报废规模也将会爆发式增长,而报废回收的松绑将促进汽车报废回收数量爆增。

2019年,全国机动车回收数量为229.5万辆,同比增长15.3%,其中汽车195.1万辆,同比增长16.8%,摩托车34.4万辆,同比增长7.1%。从近几年的报废回收数量可见,鼓励报废更新政策对推动汽车报废市场发展有很好的促进意义。

在我国汽车市场逐步成熟、汽车产品更新换代日趋加快的情况下,简单的报废车拼装新车销售的案例已完全不会出现。面对汽车保有量的快速增长,报废量快速增大。汽车报废新规定对行业的优胜劣汰的促进意义巨大。目前部分地区随着区域流转,二手车价格极低,对县乡市场自主品牌新车影响较大,加速部分自主品牌退出市场。

汽车经销商集团也是未来渗透到报废拆解的参与者。大集团的二手车和维修的数量大,有强大网点支持,对拆车件的需求和翻新能力也强。