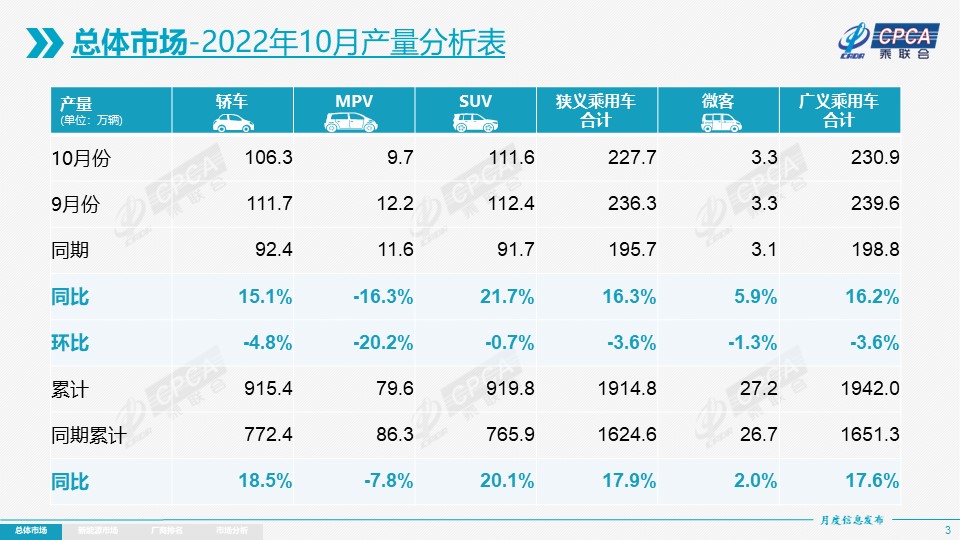

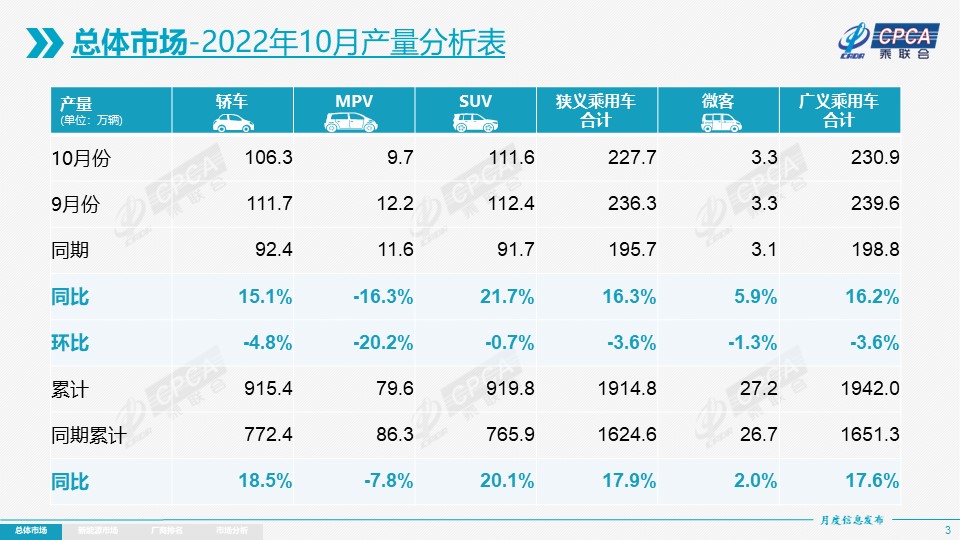

零售:2022年10月乘用车市场零售达到184.0万辆,同比增长7.3%,增长平稳;10月零售环比下降4.3%,这也是自2013年以来首次出现“金九银十”的环比下降特征。1-10月累计零售1671.6万辆,同比增长3.0%,同比净增48.2万辆,其中购车税优惠政策启动以来的6-10月同比增加156万辆,增量贡献巨大。今年10月新冠疫情在全国各地散发局面继续得到强力有效遏制。10月在全国有27个省报告确诊病例8,241例,较9月的28个省5,516例的总量稍有增大;全国29个省在10月报告有31,647例无症状,较9月的29个省25,040例稍有回升。10月疫区扩散到河南、广东、内蒙、福建等好几个汽车消费大省,因此环比增速稍慢。疫情对整体车市扰动仍需关注。由于物流和供应链的持续改善, 渠道库存充裕,去年芯片断供的基数影响逐步消除,这些都有效稳定了车市的增长。但近期常规燃油车市场压力仍较大。10月全国常规乘用车(不含新能源车)零售128万辆,同比下降8%,逆转了今年6-9月同比增长6%的正增长态势。1-10月的常规燃油车市场零售1228万辆,同比下降13%。燃油车是民生类车型需求,新能源车是增换购的改善型需求,目前看中低收入首购群体消费需求仍有待释放,政策应该向燃油车更大力度倾斜。10月车市促销力度保持高位,主流车企均追加了优惠活动力度,正在努力弥补前期因疫情造成的销量损失,争取季度预期目标的最好结果。10月豪华车零售21万辆,同比增长16%,环比降29%。车购税减半政策对消费升级的高端消费促进较大。10月自主品牌零售94万辆,同比增长22%,环比增5%。10月自主品牌国内零售份额为51.5%,同比增长6.0个百分点;1-10月累计份额52%,相对于2021年同期增长11.4个百分点。10月自主品牌批发市场份额53.8%,较去年同期份额增加6.1个百分点;1-10月自主品牌累计份额49%,相对于2021年同期增加5.4个百分点。自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、吉利汽车、长安汽车、奇瑞汽车等传统车企品牌份额提升明显。10月主流合资品牌零售70万辆,同比下降9%,环比下降6%。10月的德系品牌零售份额19.3%,同比下降0.1个百分点,日系品牌零售份额18.9%,同比下降3.7个百分点。美系品牌市场零售份额达到7%,同比下降1.7个百分点。出口:10月乘联会统计口径下的乘用车出口(含整车与CKD)27万辆,同比增长42%,环比增长13%。10月新能源车占出口总量的39%。10月自主品牌出口达到19.4万辆,同比增长46%,环比9月下降5%;合资与豪华品牌出口7.5万辆,同比增长32%。1-10月乘用车累计出口186万辆,增57%。自主品牌对欧美市场和第三世界国家市场出口全面突破,国际品牌的中国基地出口战略也日益体现。生产:10月乘用车生产227.7万辆,同比增长16.3%,环比下降3.6%,产业链保供措施见效。其中豪华品牌生产同比增长28%,环比下降11%;合资品牌生产同比增长1%,环比下降4%;自主品牌生产同比增长26%,环比下降1%。1-10月的车企生产达到1914.8万辆,同比增长17.9%。10月自主主力企业增产力度强,比亚迪汽车、吉利汽车、长安汽车、长城汽车都实现环比8%以上增长,传统车、新能源、出口等几方面都表现很好。批发:10月厂商批发销量219.1万辆,同比增长11.0%,环比下降4.6%,受新能源市场拉动,部分车企表现分化明显。1-10月的厂商批发销量达到1889.3万辆,同比增长14.0%。

零售:2022年10月乘用车市场零售达到184.0万辆,同比增长7.3%,增长平稳;10月零售环比下降4.3%,这也是自2013年以来首次出现“金九银十”的环比下降特征。1-10月累计零售1671.6万辆,同比增长3.0%,同比净增48.2万辆,其中购车税优惠政策启动以来的6-10月同比增加156万辆,增量贡献巨大。今年10月新冠疫情在全国各地散发局面继续得到强力有效遏制。10月在全国有27个省报告确诊病例8,241例,较9月的28个省5,516例的总量稍有增大;全国29个省在10月报告有31,647例无症状,较9月的29个省25,040例稍有回升。10月疫区扩散到河南、广东、内蒙、福建等好几个汽车消费大省,因此环比增速稍慢。疫情对整体车市扰动仍需关注。由于物流和供应链的持续改善, 渠道库存充裕,去年芯片断供的基数影响逐步消除,这些都有效稳定了车市的增长。但近期常规燃油车市场压力仍较大。10月全国常规乘用车(不含新能源车)零售128万辆,同比下降8%,逆转了今年6-9月同比增长6%的正增长态势。1-10月的常规燃油车市场零售1228万辆,同比下降13%。燃油车是民生类车型需求,新能源车是增换购的改善型需求,目前看中低收入首购群体消费需求仍有待释放,政策应该向燃油车更大力度倾斜。10月车市促销力度保持高位,主流车企均追加了优惠活动力度,正在努力弥补前期因疫情造成的销量损失,争取季度预期目标的最好结果。10月豪华车零售21万辆,同比增长16%,环比降29%。车购税减半政策对消费升级的高端消费促进较大。10月自主品牌零售94万辆,同比增长22%,环比增5%。10月自主品牌国内零售份额为51.5%,同比增长6.0个百分点;1-10月累计份额52%,相对于2021年同期增长11.4个百分点。10月自主品牌批发市场份额53.8%,较去年同期份额增加6.1个百分点;1-10月自主品牌累计份额49%,相对于2021年同期增加5.4个百分点。自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、吉利汽车、长安汽车、奇瑞汽车等传统车企品牌份额提升明显。10月主流合资品牌零售70万辆,同比下降9%,环比下降6%。10月的德系品牌零售份额19.3%,同比下降0.1个百分点,日系品牌零售份额18.9%,同比下降3.7个百分点。美系品牌市场零售份额达到7%,同比下降1.7个百分点。出口:10月乘联会统计口径下的乘用车出口(含整车与CKD)27万辆,同比增长42%,环比增长13%。10月新能源车占出口总量的39%。10月自主品牌出口达到19.4万辆,同比增长46%,环比9月下降5%;合资与豪华品牌出口7.5万辆,同比增长32%。1-10月乘用车累计出口186万辆,增57%。自主品牌对欧美市场和第三世界国家市场出口全面突破,国际品牌的中国基地出口战略也日益体现。生产:10月乘用车生产227.7万辆,同比增长16.3%,环比下降3.6%,产业链保供措施见效。其中豪华品牌生产同比增长28%,环比下降11%;合资品牌生产同比增长1%,环比下降4%;自主品牌生产同比增长26%,环比下降1%。1-10月的车企生产达到1914.8万辆,同比增长17.9%。10月自主主力企业增产力度强,比亚迪汽车、吉利汽车、长安汽车、长城汽车都实现环比8%以上增长,传统车、新能源、出口等几方面都表现很好。批发:10月厂商批发销量219.1万辆,同比增长11.0%,环比下降4.6%,受新能源市场拉动,部分车企表现分化明显。1-10月的厂商批发销量达到1889.3万辆,同比增长14.0%。

厂商销量领军的比亚迪汽车、吉利汽车、长安汽车,也是同比去年10月增量贡献的前三名,奇瑞汽车、长城汽车的增量也很强。库存:10月的产销不如9月顺畅,形成厂商批发低于产量9万辆、厂商国内批发高于零售8万辆的推动式产销走势,5-10月厂商批发的增长量为年末预期零售的强增长奠定基础。2021年四季度以来厂商库存迅速回补,2022年1-10月累计补库近25万,其中5-10月库存回补较大。厂商库存:由于购置税减半政策在6月实施,5月以来厂商备库增量贡献较大。10月份厂商库存环比增长9万辆,1-10月累计增长25万辆,而2021年1-10月厂商库存下降了32万辆,今年厂商库存改善较大。渠道库存:10月渠道库存环比增8万辆,1-10月渠道库存增长32万辆,较2021年1-10月下降83万辆形成强烈对比。世界疫情下的缺货严重,中国车市库存恢复到中高位水平是难得成就,为出口和内销奠定稳定局面。由于库存有保障,10月初的终端零售在政策推动下明显走强,乘用车出口也在10月创出27万的历史新高。新能源:10月新能源乘用车批发销量达到67.6万辆,同比增长85.8%,环比增0.4%,在车购税减半政策下,新能源车不仅没有受到影响,持续环比改善超过预期。1-10月新能源乘用车批发501.5万辆,同比增长110.8%。10月新能源乘用车零售销量达到55.6万辆,同比增长75.2%,环比降9.0%,1-10月形成趋势性上升走势。1-10月新能源乘用车国内零售443.2万辆,同比增长107.5%。新能源车市场方面,供给改善叠加油价上浮预期带来市场火爆,油价上涨而电价锁定,带动电动车订单表现持续较强。10月的新能源车与传统燃油车环比走势都受到个别地区防疫措施的影响,闭店情况较突出。各地防疫管控力度大,店头重要集客方式均有一定影响,改变了年末旺销规律,形成相对平淡的“金九银十”。1) 批发:10月新能源车厂商批发渗透率30.8%,较2021年10月18.4%的渗透率提升12个百分点。10月,自主品牌新能源车渗透率47.7%;豪华车中的新能源车渗透率31.4%;而主流合资品牌新能源车渗透率仅有4.7%。10月纯电动批发销量50.8万辆,同比增长69.6%;插电混动销量16.7万辆,同比增长161.6%。10月B级电动车销量13.2万辆,同比增长62%,环比下降8%,占纯电动份额26%。纯电动市场的A00+A0的经济型电动车市场也在崛起,其中A00级批发销量12.8万辆,同比增长25%,环比增长5%,占纯电动的25%份额;A0级批发销量10万辆,占纯电动的20%份额;A级电动车占纯电动份额27%;各级别电动车销量相对均衡化。10月比亚迪宋达到56,843辆、五菱宏光MINI达47,868辆、ModelY销量41,488台,列总体乘用车销量前三位。2) 零售:10月新能源车国内零售渗透率30.2%,较2021年10月18.5%的渗透率提升11个百分点。10月,自主品牌中的新能源车渗透率52.9%;豪华车中的新能源车渗透率13.6%;而主流合资品牌中的新能源车渗透率仅有4.6%。从月度国内零售份额看,10月主流自主品牌新能源车零售份额63%,同比增加2.1个百分点;合资品牌新能源车份额3.9%,同比下降2.5个百分点;新势力份额11.4%,同比下降2.9个百分点;特斯拉份额2.5%,下降1.2个百分点。10月起步价10万以下新能源车占比28%,较去年10月下降6个百分点;10-20万占比46%,提升5个百分点;20-30万占比19%,同比增3个百分点;30-40万占比3.3%,降1个百分点;40万以上占比3.9%,增2个百分点。3) 出口:10月新能源乘用车出口10.3万辆,伴随着疫情下复工复产政策的支持,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升以及服务网络的完善,市场前景向好。10月,特斯拉中国出口54,504辆、上汽乘用车的新能源出口18,688辆,东风易捷特出口10,785辆,比亚迪汽车9,529辆,吉利汽车2,496辆、长城汽车1,552辆、神龙汽车1,457辆、创维汽车出口1,098辆,上汽通用五菱出口1,087辆、东风乘用车445辆,爱驰汽车373辆、一汽红旗出口307辆,江淮汽车出口228辆,上汽大通出口158辆,其他部分车企也有少量新能源出口。从自主出口的海外市场零售数据监控看,上汽等自主品牌在欧洲表现较强。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也开始有数据显现。4) 车企:10月新能源乘用车市场创历史新高,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以上汽、广汽、东风、吉利、奇瑞和长城为代表的传统车企在新能源板块表现相当突出。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业有15家(环比持平,同比增加了8家),占新能源乘用车总量84.6%。其中:比亚迪汽车217,518辆、特斯拉中国71,704辆、上汽通用五菱52,086辆、长安汽车35,058辆、吉利汽车31,070辆、广汽埃安30,063辆、上汽乘用车27,164辆、奇瑞汽车18,301辆、哪吒汽车18,016辆、东风易捷特13,616辆、金康新能源12,040辆、长城汽车10,954辆、蔚来汽车10,059辆、理想汽车10,052辆、东风乘用车10,032辆。5) 新势力:10月新势力零售份额占11.4%,同比下降2.9个百分点;哪吒、理想、零跑、蔚来、小鹏、威马等新势力车企销量同比和环比表现总体仍较强,尤其是第二阵营的哪吒等表现较强,这也是细分市场赛道的优势。主流合资品牌中,南北大众强势领先,新能源车批发16,771辆,占据主流合资纯电动53.8%份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。6) 普混:10月普通混合动力乘用车批发67,362辆,同比增长9%,环比下降16%。其中丰田37,180辆、本田17,153辆、东风乘用车5,391辆、广汽传祺4,982辆、日产1,211辆,吉利1,203辆,混合动力的自主品牌逐步走强。

2.2022年11月全国乘用车市场展望

11月份全月工作日有22天,生产能力持平于去年,今年的世界性芯片供给短缺已经大幅缓解,虽然在海外市场部分品牌曝出因零部件短缺、能源供给干扰等因素影响全年全球总体产量预测,但中国市场目前生产产量仍基本保持稳定,有利于生产增量。目前燃油车库存绝对充裕,从供给端看,另需关注的是汇率波动对企业进出口零部件及整车业务经营造成的影响。近期车展等聚集车市人气的活动很少,经销商闭店情况较明显,消费者出行逛店热情受阻,主要依靠自然客户增量。部分地方车展属于在传统大型车展之外给了车企更多曝光机会的商业活动,略有弥补展会活动推广损失的意思。目前广州也因疫情不确定性暂停了原计划的车展安排,年内车企更着重在新媒体运营上的持续发力,除交车外的销售全流程逐渐迁移至线上,预热年末火爆升温的局面,但仍明显低于线下的营销效果。随着进入冬季天气转冷和秋收完成,农村地区的购车热情会逐步释放,新能源车和中低端燃油车市场也会逐步升温。随着共同富裕的政策推动,城市化进程的不可逆转,县乡市场出行需求,引发的购买力增长潜力较前期有所回升。在电动化和智能化驱动下,乘用车新品魅力不断提升。10月以高端新能源龙头车企为代表的新能源车降价,也会给11月新能源车市场带来新增需求,此次降幅大且品牌号召力强,其降价后部分车企迅速跟进车险补贴或增加终端促销,有利于11月的新能源车销量小幅提升。随着欧佩克减产带来的油价中高位回稳,加之美联储加息带来的世界经济降温,中国出口市场在过往高基数水平的影响下可能减速,但车企仍努力加大出口拓展力度,预计对车市的拉动仍会有较大贡献。随着车购税减半政策实施进入倒计时阶段,潜在消费者购车的关注度明显提升,但车价仍处低位,消费者的购车紧迫性仍不高。部分地区在经历了短期公共交通暂停服务场景下,催生了私家车的首购刚需,年内购车在可交付情况下,此部分用户或可继续成为销量增量来源。由于近期各地疫情反弹,经销商闭店的比例在上升,市场展厅流量和订单情况出现较大影响,年底汽车消费需求释放出现较大风险和不确定。中国汽油消费自2018年达到12,644万吨以来呈现高位波动,2020年跌至11,620万吨,2021年汽油消费12,284万吨,低于2019年和2018年2-3%个百分点,2022年1-9月汽油消费较2021年同期下降5.4%,根据汽车保有量发展趋势和新能源增长态势看,国内汽油消费已经达到峰值,也就是乘用车碳达峰已经实现。未来应该稳定燃油车消费,实现汽柴油消费的相对均衡。乘用车的总体汽油消费已经跨越峰值,未来逐步下降。由于乘用车基本是汽油车,柴油车基本退出,新能源电动车增长迅猛,今年乘用车新能源渗透率将达到28%,高油耗领域的出租网约车等已基本电动化,因此判断乘用车碳达峰已经实现。目前由于油电差价大,新能源汽车具有明显的用车成本优势,叠加国家能源结构调整政策的助力,新能源汽车销量猛增,替代燃油车的进程加快。预计2022年新能源车销量在650万辆左右,2023年可能突破840万辆。2023年底,新能源汽车保有量突破2,000万辆,占汽车总量的7%。在公共领域启动全面电动化的政策推动下,出租、网约、公商务集团用车等高频使用的出行交通工具全面转向电动化,私车市场家庭增购电动车代步出行的浪潮兴起,加之高油价抑制出行用车的压力,推动汽油消费持续下降。目前判断中国汽油消费达峰已经实现,随着新能源乘用车渗透率持续提升,未来汽油消费量无法超越1.26亿吨,剩余汽油只能加大出口。目前中国乘用车碳达峰或已经提前完成,以重卡为代表的柴油车碳排放,随着房地产回落也将达到峰值。因此,在国家新能源鼓励政策驱动下的中国汽车交通领域碳达峰或已经胜利在望。

4.中国汽车千人驾驶员315人,千人汽车保有量209辆

近日中国统计年鉴2022发布,这也是最权威的国家统计数据,据此看中国的汽车普及仍有巨大的空间。根据数据:到2021年年底,中国千人拥有汽车驾驶员是315人,同比2020年底提升19人;千人汽车保有量是209辆,同比2020年底提升16辆;千人乘用车保有量是183辆,同比2020年底提升13辆,总体都表现出较强的增长态势。过去十年,中国汽车驾驶员数量、中国汽车保有量与乘用车保有量都呈现爆发式增长的态势。2021年全国百户家庭汽车保有量达到42辆的水平,较2019年的35辆提升了7辆,平均年度提升3.5辆的水平,表现相对较强。根据统计调查,全国各省中私车普及表现最强的是天津,天津百户家庭的汽车保有量已经达到61辆,较2019年的55辆提升相对明显,依旧保持了全国领先地位。其次是北京的家用汽车保有量达到59辆。虽然北京的公务用车和出租网约车数量巨大,加之北京的地铁等公交体系相对完善,既然北京都能实现百户59辆的水平,那么其他省份也会有私车普及率进一步提升的空间。

5.全国乘用车市场库存状态需谨慎

近几个月的全国乘用车产销运行良好,生产与零售、出口均保持良好水平。根据乘联会统计与测算,全国乘用车市场9月总体库存350万辆、库存47天。由于10月后面临旺季的到来,11-12月的零售均应大幅高于9月销量。因此测算的6-9月乘用车行业库存虽然上升,但目前库存可支撑的未来运行天数有47天,仍持续处于今年的库存较正常水平。9月乘联会零售市场完成的满意度为45.8,按照PMI指数的设定方式和评价结果看,9月市场销量没有达到满意的程度,总体判断市场走势低于预期。而对10月车市销量状态的乐观度指数是34.8,远低于50的荣枯正常水平,体现对10月零售市场的担忧。基于目前的350万辆库存水平和预期的10月市场不乐观的判断,建议行业对未来市场谨慎设定产销节奏,及时跟踪环境与市场变化,对库存的地区分布、车型结构等均需要重点关注;11月初要有更精准的年末市场判断,及时调整生产节奏,防止出现行业库存过大、经销商经营吃重的压力。

2022年政策驱动下的中国乘用车市场运行较好,1-10月累计零售1671.6万辆,同比增长3.0%,同比净增48.2万辆,其中购车税优惠政策启动以来的6-10月同比增加156万辆,增量贡献巨大。

随着近几个月美联储持续加息,必将推动世界经济陷入衰退和资源价格的降低,这也导致原油价格可能在明年进入相对的大幅回落期。油价的下降虽然有利于降低经济运行成本,但对新能源车购买使用应该是有较大的抑制作用。新能源车的优势主要是使用成本的优势,也就是低油价下,新能源车相对偏高的购置费用被低使用成本所抵消。影响新能源发展的重要变量因素就是油价变化,如果油价下降较大,则新能源车的使用成本优势就将明显下降。如果国际油价下降较大的话,部分计划首购新能源车的车主可能又会转而购买传统燃油车,来实现一次性购买投入和整个用车生命周期综合成本的降低。

因此预计2023年仍是世界经济剧烈波动且不确定性较大的一年,中国车市仍期待政策给予促消费持续的支持。