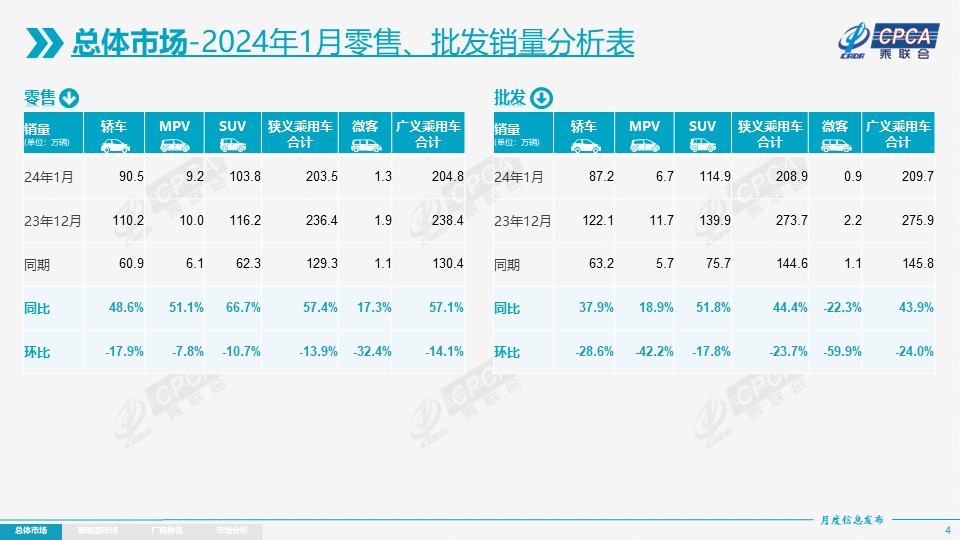

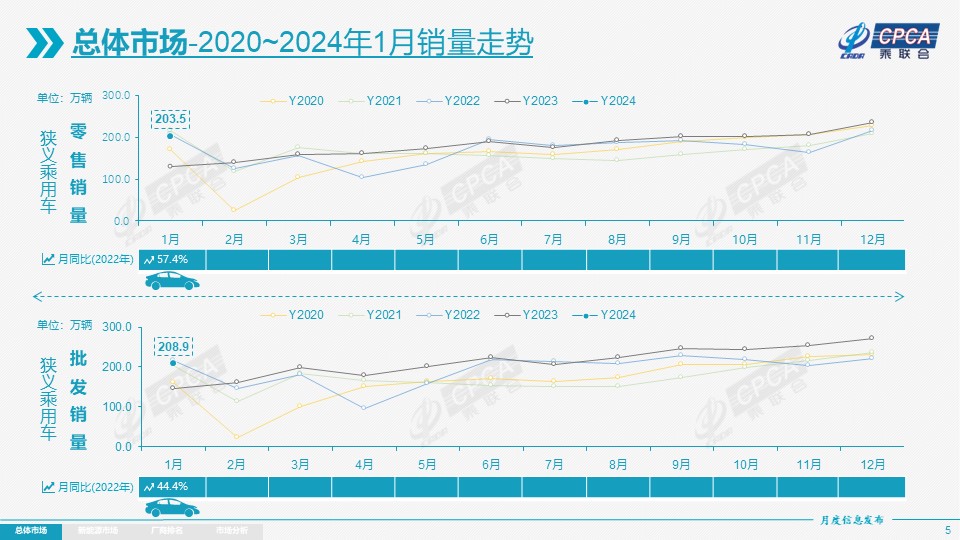

零售:2024年1月乘用车市场零售达到203.5万辆,同比增长57.4%,环比下降13.9%。

2024年1月车市零售实现预期中的开门红走势,同比增长57.4%的重要因素是春节带来的节前消费时间差异。12月份有部分销量的透支,影响1月份的销量,再有就是预计中的有部分车型价格回升,地方促消费的消费券等活动减少,均构成了不利于1月份的放量走势。

国家层面针对汽车行业的政策指引频出,旨在进一步稳定和扩大汽车消费。商务部推动“百城联动”汽车节和“千县万镇”新能源汽车消费季活动效果显现,多地促消费政策持续发力,与企业促销合力对年底车市构成稳定支撑。

合资与自主车企的环比走势差异较明显。由于12月车市的合资车企普遍冲刺力度较大,而自主车企12月相对平稳,因此1月车市形成合资车企的燃油车零售销量环比下降15%,而自主车企的燃油车零售销量环比增长23%。因此吉利、奇瑞、长安等1月走势较强。入门级燃油车目前具有极高性价比,但春节前首购群体消费却明显不旺。

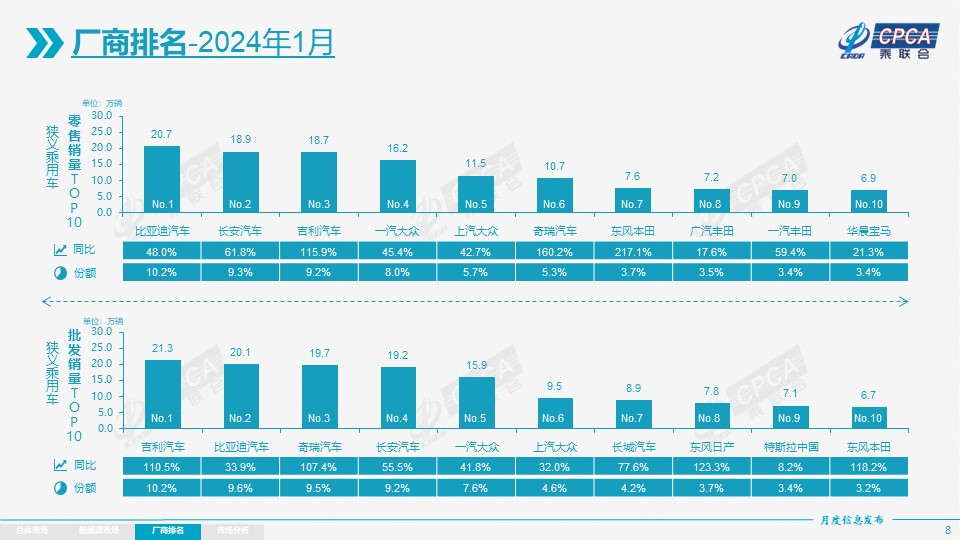

1月自主品牌零售112万辆,同比增长77%,环比下降10%。当月自主品牌国内零售份额为55.1%,同比增长5.9个百分点;2023年自主品牌累计份额52%,相对于去年同期增加4.6个百分点。1月自主品牌批发市场份额60.5%,较去年同期增长8.2个百分点;自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,吉利、比亚迪、奇瑞、长安、长城等传统车企品牌份额提升明显。

1月主流合资品牌零售67万辆,同比增长43%,环比下降15%。1月的德系品牌零售份额19.2%,同比份额下降3.8%,日系品牌零售份额16.7%,同比持平。美系品牌市场零售份额达到6.5%,同比下降1.3个百分点。

1月豪华车零售24万辆,同比增长30%,环比下降22%。去年受芯片供给短缺影响的豪车缺货问题逐步改善,但传统豪车市场需求并不很强。

出口:今年总体汽车出口延续去年年末强势增长特征。1月乘用车出口(含整车与CKD)35.5万辆,同比增长51%,环比降7%。1月新能源车占出口总量的26.8%,较同期下降5.2个百分点。随着出口运力的提升,1月自主品牌出口达到29.6万辆,同比增长61%,环比下降10%;合资与豪华品牌出口5.9万辆,同比增长40%。

生产:1月乘用车生产202.1万辆,同比增长50.0%,环比下降24.5%。年初很多车企稳产降库存力度较大。其中豪华品牌生产同比增长27%,环比下降10%;合资品牌生产同比增长33%,环比下降29%;自主品牌生产同比增长68%,环比下降25%。

批发:1月全国乘用车厂商批发208.9万辆,同比增长44.4%,环比下降23.7%。受新能源及出口市场拉动的促进,1月厂商销量仍保持当月历史高位。1月自主车企批发126万辆,同比增长67%,环比下降20%。主流合资车企批发57.3万辆,同比增长24%,环比下降29%。豪华车批发25.4万辆,同比增长11%,环比下降25%。

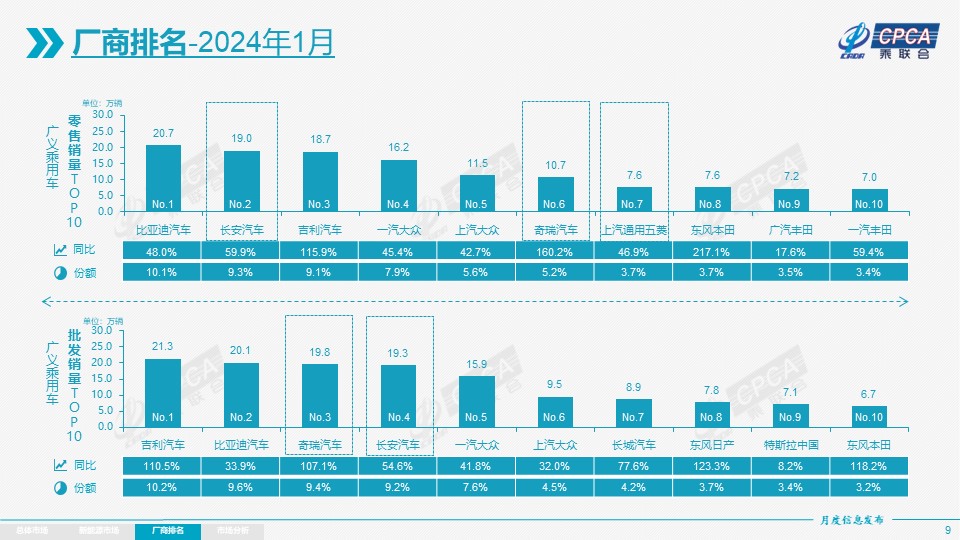

1月乘用车主力厂商总体表现分化,一汽、东风、长安系的主力厂商总体较强。1月万辆以上销量的乘用车企业厂商共33家(12月37家),其中同比增速超100%的有8家,同比增速超10%的有23家,同比负增长的7家。环比12月看,增速超10%的有7家,环比负增长的23家,且环比负增长50%以上的有7家。

库存:1月厂商生产谨慎,而节前促销拉动零售较强,推动厂商和渠道库存下降,形成了厂商产量低于批发7万辆,而厂商国内批发低于零售30万辆的去库存走势。厂商与渠道从2023年9月份到1月总体去库存16万辆,春节前的渠道库存压力大幅缓解。

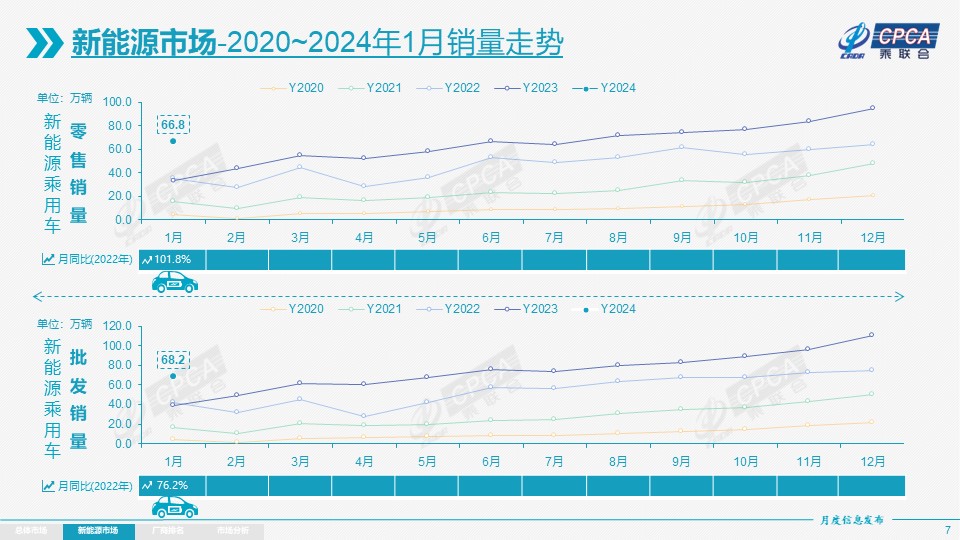

新能源:1月新能源乘用车生产达到73.4万辆,同比增长85.1%,环比下降33.3%。1月新能源乘用车批发销量达到68.2万辆,同比增长76.2%,环比下降38.8%。1月新能源车市场零售66.8万辆,同比增长101.8%,环比下降29.5%。1月新能源车出口9.5万辆,同比增长27.1%,环比下降6.9%。

1)批发:1月新能源车厂商批发渗透率32.6%,较2023年1月26.8%的渗透率提升5.8个百分点,但较2023年12月的40.7%下降8.1个百分点。1月,自主品牌新能源车渗透率43.8%;豪华车中的新能源车渗透率34.5%;而主流合资品牌新能源车渗透率仅有7.2%。

1月纯电动批发销量40.4万辆,同比增长49.5%,环比下降46.5%;1月真插混总体销量18.8万辆,同比增长104%,环比下降23%;1月增程式批发9.1万辆、同比增长262%,环比下降22%。1月新能源批发结构中:纯电动59%、真插混28%、增程式13%。2023年1月为纯电动70%、真插混24%、增程式6%。回顾2023年,全年新能源批发结构中:纯电动69%、真插混23%、增程式8%,增程式有效弥补纯电动的续航焦虑,应该属于纯电动的分支。

1月B级电动车销量13.6万辆同比增长35%,环比下降34%,占纯电动份额34%。纯电动市场的A00+A0级经济型电动车市场崛起,其中A00级批发销量8.6万辆,同比增长151%,环比下降46%,占纯电动的21%份额,同比增长8个百分点份额;A0级批发销量8.8万辆,占纯电动的22%份额,同比增长15%;A级电动车8.2万,占纯电动份额20%,同比份额持平;各级别电动车销量总体不强。

1月乘用车批发销量超两万辆的车型有20个,比亚迪宋:59,514辆、Model Y: 41,873辆、轩逸: 38,775辆、海鸥:36,447辆、长安CS75:34,780辆、速腾:31,747辆、CR-V:30,243辆、问界M7:29,998辆、Model 3:29,574辆、博越:27,316辆、瑞虎8:26,626辆、哈弗H6:26,508辆、帝豪EC7:26,108辆、朗逸:25,988辆、星越:25,005辆、瑞虎7:22,497辆、比亚迪秦:21,767辆、星瑞:21,253台、思域:20,954辆、帕萨特:20,223辆。其中新能源位列总体乘用车车型销量前2位,燃油车主力车型表现终于回归较强走势。

2)零售:1月新能源车国内零售渗透率32.8%,较去年同期25.6%的渗透率提升了7.2个百分点,但较去年12月渗透率40.3%下降7.5个百分点。1月,自主品牌中的新能源车渗透率51.8%;豪华车中的新能源车渗透率22.3%;而主流合资品牌中的新能源车渗透率仅有5.1%。从月度国内零售份额看,1月主流自主品牌新能源车零售份额70.3%,同比增加10个百分点;合资品牌新能源车份额4.9%,同比增加0.9个百分点;新势力份额14.8%,同比增加3.7个百分点;特斯拉份额6.0%,同比下降0.9个点。

3)出口:1月新能源乘用车出口9.5万辆,同比增长27.1%,环比12月下降6.9%,占乘用车出口26.8%,较去年同期下降5.2个百分点;其中纯电动占新能源出口的75%,A0+A00级纯电动出口占新能源出口的55%。伴随着中国新能源的规模优势和市场扩张需求,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升,以及服务网络的不断完善,由此新能源出口市场仍然向好,前景可期。1月厂商出口方面,奇瑞汽车89,665辆、长安汽车38,269辆、比亚迪36,174辆、上汽乘用车33,716辆、特斯拉中国31,566辆、吉利汽车27,758辆、长城汽车22,644辆、上汽通用五菱15,102辆、江淮汽车9,643辆、江苏悦达起亚8,110辆、东风本田6,130辆、广汽乘用车4,957辆、长安福特3,791辆、东风汽车3,200辆、极星汽车2,821辆、哪吒汽车2,821辆、广汽本田2,720辆、一汽轿车2,600辆、一汽红旗2,504辆、神龙汽车2,330辆,其他车企的出口也在积极推进。从自主出口的海外市场零售数据监控看,A0级电动车占比近60%,是出口绝对主力,上汽等自主品牌在欧洲表现较强,比亚迪在东南亚市场崛起,南美等市场恢复增长。除了传统出口车企的靓丽表现,近期新势力出口也逐步增量,海外市场也有数据开始显现。

4)车企:1月新能源乘用车企业总体走势较强,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以赛力斯、理想、长安、零跑等为代表的增程式电动车表现尤为抢眼。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业达到18家(环比下降3家,同比增长12家),占新能源乘用车总量90.7%(上月92.4%,去年同期74%)。其中:比亚迪201,019辆、特斯拉中国71,447辆、吉利汽车65,826辆、长安汽车46,080辆、赛力斯37,105辆、理想汽车31,165辆、长城汽车24,988辆、上汽通用五菱17,916辆、奇瑞汽车16,365辆、东风汽车15,933辆、上汽通用13,562辆、零跑汽车12,277辆、华晨宝马11,102辆、广汽埃安11,005辆、上汽大众10,845辆、上汽乘用车10,434辆、蔚来汽车10,055辆、哪吒汽车10,032辆。

5)新势力:1月新势力零售份额14.8%,同比增加3.7个百分点;蔚来、理想等新势力车企销量同比和环比表现总体仍较强。主流合资品牌中,南北大众领先,新能源车批发19,428辆,占据主流合资纯电动47%强份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。

6)普混:1月普通混合动力乘用车批发6.5万辆,同比增长22%,环比下降31%。其中广汽丰田18,081辆、一汽丰田15,590辆、东风汽车9,471辆、东风本田9,613辆、广汽本田3,149辆、吉利汽车2,759辆、长安福特4,167辆、广汽传祺1,289辆、东风日产1,045辆,混合动力的自主品牌销量逐步提升。

今年2月有18个工作日,相对2023年2月份的20个工作日少了2天。由于春节假期前后汽车消费较淡因素的影响,大部分车企都会在春节前后要多休几天年假,因此今年2月的有效产销时间很短,可以预计 2月车市销量将会处于年内绝对谷底期。

春节前是首购群体购车的黄金期,由于楼市、股市不旺,居民消费心态相对保守,入门级燃油车市场偏弱,春节前消费尤其不强。近期受长江流域雨雪冰冻天气的影响,电动车的补能与续航短板暂时影响了消费者购买信心。

今年春节返乡人员规模大,节后复工的节奏相对较快,部分中老年外出务工者逐步考虑本地就业和创业,这将对春节后车市带来一定利好。

大城市交通拥堵基本是以学校开学放假为分界点,历年春节后都有一定的开学前购车潮,有利于经济型电动车市场逐步回暖。

2023年是中国汽车工业成绩斐然的一年,获得巨大的市场突破。2023年全国汽车行业营收突破10万亿元,达到100,976亿元,同比增长12%;成本87,627亿元,增长13%;利润5,086亿元,同比增长5.9%。2023年中国汽车销量突破3,000万辆,实现销量3,009万辆,增长11%。2023年中国汽车出口522万辆,出口增速达56%,实现持续强增长。2023年汽车出口1,016亿美元,出口增速69%。2023年汽车出口均价1.9万美元,同比2022年的1.8万美元,均价小幅提升。而且汽车零部件出口也达到877亿美元的水平。

实现这一系列成绩有多重原因,首先是中国制造业体系能力提升,中国汽车产业链的韧性强,芯片等短板在逐步改善,作为世界工厂的汽车出口潜力正在逐步体现,因此实现了全面的国际竞争力提升。其次是中国新能源发展的长期坚定战略逐步见效,高质量发展的效果正在显现。2014年伟大领导提出的新能源车是中国汽车由大变强的必由之路,中国新能源产业链的强势崛起已经验证了产业变革的巨大威力。自主品牌的全面崛起是实现中国汽车2023年巨大成就的主要贡献者,由于自主品牌坚定的实现新能源转型,并创新突破涌现插混和增程等多条技术线路,实现了全方位的新能源替代燃油车的进程。尤其是自主品牌实现了在全球市场的全面突破,不仅对东南亚、欧盟等市场实现全面进入,而且在前独联体市场获得巨大市场增长,真正实现了内外兼修。

前几年的全国乘用车市场价格战,一般在每年年末比上年末高4个点左右的促销增长水平。但2023年全国乘用车市场价格战持续激烈,达到促销增大6个点的幅度。历年的8月后年末价格趋稳,但去年的价格战在下半年更为激烈,形成年末超强价格促销拉动12月零售高增长的特征。

近期乘用车市场价格战的根本原因是新技术取代旧技术,新能源车对燃油车的替代过程,在建立市场新秩序过程中,新老厂商替代的竞争激烈,预计这一过程会持续几年的时间,直到新的格局形成。

随着新能源车的渗透率快速提升,传统燃油车市场规模逐步缩小,庞大的传统产能与逐步萎缩的燃油车市场矛盾带来更激烈的价格战。规模决定成本和企业生存状态,多数厂商优先保份额,必然形成价格竞争的进一步加剧。

近两年的乘用车出口取得巨大的突破,出口总量从2020年不足百万迅速突破到2023年的400万规模,自主品牌在海外市场获得销量的巨大提升,进一步增强了自主品牌燃油车和新能源车的自信心,提升了技术水平及产品竞争力。近两年合资车企也已经逐步推出新能源转型车型,为了获得时间上的缓冲,用降价促销方式来保住市场占有率,确保新能源车型上市时间和客户基盘。

新能源车市场规模不断扩大,随着整车为王的车企战略推进,主力品牌单车销量快速提升,而产业链整合和一体压铸等新技术工艺带来成本分担的巨大差异,头部车企用规模化降本增效,实现低价带来利润的良好增长。

电动车电池成本占据整车成本的40%左右,前两年碳酸锂价格暴涨到近60万元/吨后逐步回落,近期下跌至10万元以下,为整体成本的下降创造了空间,去年底上市新车已经提早预支了价格让利。

新能源消费新特征带来车企品牌裂变现象明显,随着新能源车各技术线路的细分市场逐步成熟,新车型极大地丰富了消费选择,产品供给的增加带来的同质化也会加剧竞争。今年价格战大概率会以降价促销和定位下探等多模式混合展开,新能源厂商会包装更多的权益优惠来稳定产品价格。

电动车新品通过快速的产品迭代,推动品牌高端化,在价格不变甚至是小幅下降的前提下不断提升产品配置和续航,以产品力提升用户的性价比感受。

2024年是新能源车企站稳脚跟的关键年,竞争注定非常激烈。从燃油车的角度来看,新能源成本下探、“油电同价”给燃油车厂商带来巨大压力,燃油车产品更新换代相对较慢,产品智能化程度不高,更多依赖于优惠的价格来持续吸引客户;从NEV的角度来看,随着碳酸锂价格下跌,电池成本降低,造车成本有所下降;且随着新能源市场高速发展,形成规模效应,产品拥有更多的利润空间。

据公安部网站信息,截至2023年年末,全国机动车保有量达4.35亿辆,其中汽车3.36亿辆;机动车驾驶人达5.23亿人,其中汽车驾驶人4.86亿人。2023年全国新注册登记汽车2,456万辆,新领证驾驶人2,429万人。

2023年底,94个城市的汽车保有量超过百万辆,与2022年相比增加10个城市,其中43个城市超200万辆,25个城市超300万辆,成都、北京、重庆、上海、苏州5个城市超过500万辆。2023年超过500万以上保有量5个城市中有3个是不限购的。而2022年末已经达到400-500万保有量的4个城市都没有限购。

目前部分限购城市的的汽车保有量已经远远落后于其它非限购城市。未来国内车市消费的增长空间仍巨大,其中中小城市和县乡市场的增长潜力巨大,而特大城市也有汽车消费改善空间。中国人口城市化的进程仍将持续,考虑到不限购的400-500万的城市仍能积极克服拥堵压力,建议考虑400万以下保有量城市逐步放开燃油车限购。

燃油车每年要交上万亿的燃油税收,既限购还限行。在新能源车销量已经达35%的情况下,应该考虑同车同权,稳定燃油车用户正常消费,实现汽车消费全面可持续增长。