1、6月市场走势回顾

去年6月份传出节能汽车120亿元补贴资金快花完了,用户赶“末班车”,销量逆市场规律上扬;今年6月份同比工作日少一天,因此同比增速放慢是正常的。两次油价下调,汽车市场没有感觉到给力;谣传的新一轮经济刺激,特别是重启汽车下乡和以旧换新的报道,造成了一定程度的持币待购是不利因素。端午节是对汽车市场影响最小的传统节日,因此节前的给力和节后的拖累基本抵消。去年6月份,日系企业由于地震减产较多,今年日系企业的销量都上去了;加之市场复苏,和季度末厂家向经销商压库存的惯例;狭义乘用车批发销量环比不降反升,国内零售是微降,这与媒体的报道差距很大。由于广义乘用车同比增长大于12%,完全可以抵消商用车的负增长,因此整个汽车市场累计销量的增长幅度会扩大。乘用车的出口增幅更可喜,但是内资企业的国内销量还在降低。

1.1市场总体运行情况

A. 狭义乘用车拉动汽车增长

|

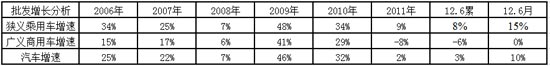

12年狭义乘用车增速大幅领先与广义商用车,6月的狭义乘用车增速15%,而广义商用车增速0%,由此形成6月汽车的10%的组合增速。从11年以来的乘用车与商用车的增速分化,乘用车基本处于正增长区间而商用车是负增长区间,乘用车的较高增速拉动车市增长。

B. 狭义乘用车零售高于预期

|

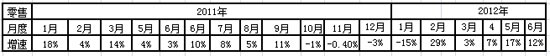

11年10月-12年1月的连续4个月乘用车的零售销量的同比均出现负增长,随后迎来2-6月的持续同比正增长,车市逐步走出谷底。这其中11年的10-12月是10年年末政策退出前火爆带来的后遗症,12年1月15%的负增长与2月的29%高增长主要是春节因素的影响,3-4月的增长是春节后市场回归常态的增量。3-4月的增长虽然有市场回暖的优势,但因基数和工作日因素而增长仍偏低。我们对5月的零售预期是97万,实际完成100万,增速表现稍好于乘联会预测的预期。而我们对6月的零售预计是97万台,实际98万台,也是超出一些预期。

C. 出口增长逐步放缓-出口占比低位回升

|

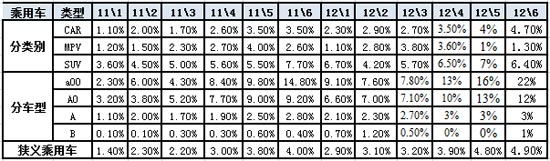

11年的狭义乘用车出口增长速度似乎很快,但自11年9月以来的出口增长压力已经加大,11年9月开始的出口占狭义乘用车总量已经不足3.5%。12年4月的出口恢复到3.9%,6月上升到5%。这也是自主在南美和东欧等市场的的增长以及合资企业出口强势增长的效果。

分类别看的出口增长是轿车增长较多。SUV出口份额较高,4月达到SUV厂家批发总量的6.5%,但仍低于去年较多。分级别看的各级别出口占比相对11年6月都有上升,而A00级车的出口占比是最高的,而A0级车的6月出口较5月稍有回落。

|

根据海关统计,今年的出口增长也是波动性较大,前期的国有自主的出口表现突出,而今年的民营企业和合资企业的出口增长也较快。随着合资企业的出口力度较大,5月的合资出口已经超越民营,形成5:3:2的国有、合资、民营的出口格局。

D. 厂家和渠道库存-全面开始回升

|

2012年2-3月的狭义乘用车市场走势主要体现了春节后的补充库存的特征,4月的增库存偏高,因此5月的经销商库存增长明显放缓,6月为了半年冲刺而厂家库存转移到销商库存。节后是厂家和经销商库存的最低点,需要有效的补充。今年2-6月的厂商库存补充与去年的情况不一致。去年的2季度的经销商库存增长很小,但今年的经销商库存补充偏多,尤其是6月的厂家库存搬到经销商的特征较明显。后面的市场并非很看好。

E. 厂家库存增长靠轿车

|

去年以来的厂家库存增长是相对放缓的,今年的5月厂家库存74万,6月降到69万,较去年的67万仅增加3万台。这其中的库存增长主要在狭义乘用车增7万台。卡车等的库存已经逐步下降,而狭义乘用车的轿车的库存增长很快,这也是合资企业产能逐步到位,经销商库存增长达到相对充裕后的厂家库存随动性增长。总体看MPV的库存增长相对较慢,而SUV库存也逐步达到相对充裕程度,未来的厂商库存增长将逐步放缓。

F. 合资自主仍需创新

|

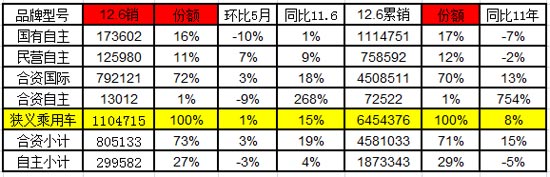

5月的东风日产启辰D50和东风本田思铭上市,合资企业的品牌布局进一步完善,加之原来上市的本田理念S1通用的宝骏,国际车企的中国品牌战略快速推进。

合资自主的产品优势逐步体现,其定位也逐渐偏离了获取技术的自我改善提升的本意,而是部分成为挂羊头卖狗肉的低价策略的运作方式,这样对合资企业自身的长远独立可持续发展很不利。

12年6月的合资自主的份额1%,较11年6月的销量增长268%,其上升态势较强,但环比下降9%也是增速最差的。也就是简单的低价策略没有得到消费者和社会的认同,合资企业需要把合资自主的产品改善创新更多努力。

6月的合资品牌份额72%,较年度份额上升1%,而同比增速18%也是很好的业绩。6月的国有自主表现一般,民营自主的同比表现较好,吉利等企业逐步调整到位。

G. 市场主销车型-合资主导

|

今年前期的乘用车销量领军车型主要是上海通用的车型包揽,6月的领军车型发生变化,长安福特也是快速跟进低价组合策略,福克斯的批发零售走势抢眼。6月前四位都是通用和福特等的美系车型,而过去的福特应该是比较简单保守的企业,现在的产品组合力度也是企业思路调整的良好效果。合资品牌的中国模式越来越得到认可。

自主品牌在主力市场逐步边缘化,作为价格带窄、产品市场面宽的产品。夏利这样的老款且仅依赖国内市场的车型成为领军,其他天天喊创新的自主品牌的退出主流市场要自己反思问题所在,不能总怨天尤人。

H. 轿车厢型结构-两厢轿车结构性下降

|

今年两厢轿车在轿车份额基本稳定在20%左右,但相对去年同期的份额微降。如果细分各级别看,各级别的的两厢份额均有上升,市场的结构性变化影响车市的增长。由于微轿的严重负增长,因此两相占比也必然大幅下降,这是入门级消费群体受阻的结果。

I. 狭义乘用车排量构成-本月平均排量1.76升

|

12年的狭义乘用车排量相对大型化,1月的市场受到高端转移量影响而排量偏大,3月的市场平均排量到1.76升。而4-6月的平均排量降到1.75升,6月达到1.76升,较11年6月的1.73升上升0.03升。

去年由于轿车的排量大型化与MPV的排量小型化抵消一些,因此狭义乘用车的排量大型化似乎不太明显。而今年全面大型化,MPV的6月平均排量1.97升;而6月轿车的1.67升处于1.5-1.6升的主力销量区间之上,这也说明今年的消费升级和车辆大型化趋势依旧较强。

6月的SUV排量大型化主要是德系豪华SUV的强势增长的综合影响。

J. 狭义乘用车1-6月增长特征-6月高增长拉动年度增速回暖

|

12年1-6月的乘用车车市增长是46万台,其中狭义乘用车批发增长48万台,微客批发负增长2万台,由此形成乘用车终于回归正增长,狭义乘用车的龙头效果体现。细分到狭义乘用车的零售看,12年1-6月的狭义乘用车零售587万台,同比增长38万台,增长7%,而出口增长7万台,这是出口拉动批发增长的特色趋势,也就是国内零售增长较慢,经销商库存增长保持去年状态,而出口成为高增长的动力。

我们当时预计6月的零售是97万台,较实际完成低1万台,这是合资品牌零售超预期的贡献,而出口的预计是5万台,实际5.4万台,多贡献了0.3万台,经销商库存原预计环比增长3万台,实际多了6万台,也就是实际完成超我们的零售预期稍多,库存增长超预期较多,出口的增长也是超预期的。

K. 狭义乘用车主力车型增长较强

|

6月的狭义乘用车各级别市场走势仍分化明显,低端表现较差, A00级同比去年6月负增长12%,且环比5月仍是0增长。c级车的上月增长较好,6月的豪车增量目标集中于B级SUV。本月的A0级车的零售环比增长仅有-3%,同比增速也偏低。

L. 车市呈现预期性增长

|

5月的厂家生产与销售基本持平,但6月的厂家产销率严重偏低,轿车批发销量连续两个月高于生产,这体现出厂家对未来的市场仍有较好预期,因此加速出货的态势。但6月的零售还是相对偏低,MPV的零售低于国内批发量9%。

M. 品牌促销力度逐步增大

6月的狭义乘用车市场进入节后启动期,春节节前促销力度最小,2月节后市场清淡下促销也没有明显增大,3月的促销力度增加的效果一般。4月的市场处于营销活跃期,厂家开始持续强力促销,今年的结构性促销加剧。6月的厂家促销力度继续增大,尤其是主力厂家的产销增长带来促销力度的较大增长。由此形成3-6月的促销均在0.6个点左右的高位。具体促销请见下面促销分析的详细资料。

2、7月市场展望

去年7月节能车补贴还在延续,大家已不信立即停止补贴的谣言,使去年7月份销量下降较多,因此本月狭义乘用车同比增长会有15%以上。7月份是大月,没有传统的放假节日,共22个工作日,比去年同期多一天,环比多两天,7月在市场下行期环比销量会在持平的上下波动。近期国际油价大幅走高,7月中旬可能迎不来燃油降价,这是不利因素。本月仅广州汽车限购,会给其他城市潜在用户带来恐慌型购车,对市场总体的影响不大,就怕产生连锁反应,后果不堪设想。经济形势到六月底没有明显的好转,会影响今后几个月乘用车市场累计销量的增长率提升幅度。厂家在二季度末压库力度大,7月份厂家会让经销商休养生息,因此不要指望7月份销量会很高。。

3、下半年汽车市场预测

2010年4季度,出现了藏汽车产销量的高峰,共藏产销量超过50万辆,在2011年年初吐出,抬高了统计销量。2011年年底厂家藏销量仅10万辆左右,在今年年初吐出,这样算下来今年上半年要比去年实际销量多40万辆,统计数据才能与去年持平。而今年上半年在持平后还有正增长,说明今年上半年汽车市场实际上有较高的增长率。一般情况下,每年的上半年的销量均比下半年低,由于藏销量,2010年和2011年上半年的统计销量均比下半年高,这种不正常的现象今年会终结,一方面是今年年初吐出藏的销量大大减小;另一方面是今年上半年乘用车市场复苏明显,为下半年产销量更高一些奠定了基础,今年乘用车市场增长率将继续增大。其中微型客车市场比我们年初估计的要好,在7月份累计销量肯定能够由负转为正增长。

今年有53个双休日,249个工作日,是工作日最少的年份,比绝大多数年份工作日少1-3天,虽是闰年,但是增加的工作日被去年12月31日工作,一月多休息一天给抵消。因此今年的工作日比去年反而少了1天。但是下半年日历日比上半年多,法定节假日少,今年下半年工作日比上半年多了5天,这就决定了下半年经济会缓慢复苏;另外希腊大选结果和欧盟峰会成果短期提振市场信心,因此今年下半年汽车市场增速会略大。另外三季度有66个工作日,环比二季度多了5天,同比多了2天,也就决定了三季度国民经济和汽车市场会略扩大累计增长率。去年下半年商用车市场处于低位,今年上半年商用车市场已经到了底部,下半年商用车销量负增长的幅度会减小,乘联会坚持年初的预测:全年广义乘用车增幅为10%左右,汽车增幅为7%左右,汽车总销量为1980万辆左右.

4、以旧换新补贴政策没有重启

报道说:以旧换新政策总算千呼万唤出来了,其实错矣!2002年开始的报废更新政策, 每年国家根据报废更新重点和财政拨款不同而不断更新发布,到2008年时是第7次发布。在2009-2010年被以旧换新政策短暂取代,所用工作平台仍是报废更新平台,所以政策能立即实施。在2010年年底以旧换新政策撤销后,2011年为了持续节能减排的国家战略,防止拼装车和废品回收机构拆解汽车造成污染,重启了报废更新政策,即《2011年老旧汽车报废更新补贴车辆范围及补贴标准》。最近出来的是2012年报废更新政策,与2011年的内容基本相同,是第9次发布报废更新政策,而不是国家管理层进一步出台汽车行业刺激政策的信号。另外报废更新政策与以旧换新政策补贴的车辆和金额均不同。

5、中高度混合动力汽车不能三项税收减半

近期中重度混合动力汽车减半征收车辆购置税、消费税和车船税的报道很多,这样进口4升以上的中重度混合动力豪车得益最大。假如到岸价为10万美元,交完各项税,再加价15%销售、交购置税,总价为163万元,如果按消费税和购置税减半收,总价为133.5万元,每辆汽车优惠额高达29.5万元。还有最贵的进口豪车,最高补贴可达1000万元,国内超豪华客车的补贴也可高达20多万元,全世界没有这么大额度补贴混合动力汽车的。把普通汽车改成中重度混合动力汽车,成本增加仅3-6万元,因此中重度混合动力汽车只能是定额补贴,补贴不应超过成本增加的一半,另一半可从省油加倍赚回。这种掏空政府财政、让外商得益、却又阻止内资的低价小排量汽车上混合动力的政策不应出台。节能汽车财政补贴和减免税的力度不大于新能源汽车,这个总原则不应被“公关”所推翻。

6、公务用车采购目录应尽快出台

《党政机关公务用车选用车型目录管理细则》规定的“……近两年企业研究开发费用支出占主营业务收入的比例均不低于3%;”是毫无问题的。建设创新社会必须加大科研投入,外商在本国的研发投入很多超过主营业务收入的3%,我们规定的也仅是3%,绝大多数外商搞技术垄断,研发投入很低,如果把这个标准降到2%,合资企业也进不了目录。中国汽车要从大到强,必须加大研发投入,很多内资企业按政策的指引,今年进一步加大研发投入,特别是进入了2升以上领导干部用的车型。中国汽车靠外资企业是做不强的,巴西就是前车之鉴。党政机关公务用车选用车型目录至今没出,广东已经等得不耐烦了,自己出台了政策,真希望国家政策尽快出台,特别是年底出台的目录应有副部级以下领导干部用车目录,也希望这个政策对国有控股企业和公有事业单位都有作用。

今年2月24日,工信部发布的《2012年度党政机关公务用车选用车型目录》征求意见稿,据说在各部委会签中卡壳,其理由是外商要投诉到WTO,其实这个政策不违背WTO游戏规测,这又是外商软硬兼施的公关结果,有人不怕祸国殃民却怕外国人,让人伤心!此政策是为降低行政成本,推进节能减排,规范党政机关公务用车采购管理,加快中国汽车工业由大变强的步伐。他既没有违背外企享受国民待遇准则,也不违背我国加入WTO的承诺。政策不出台,已经使内资企业汽车市场加速萎缩。另外政府机制上也有问题,文件会签时如果有个别不同意见,可用听证会的方式消除扯皮,但是政府一直没有这个机制!还让我们再次感到只要涉及公务员利益,改革就进行不下去。如社保双轨制、房地产调控不出台房地产税、堵车不增大燃油消费税,这样下去将会破坏安定团结。

7、整车企业经济运行态势分化-合资企业效益高增长

A、整车行业总体状态

|

由于国家统计局的行业经济运行的总体数据发布要晚一个多月,因此我们本月只能进行4月度跟踪汽车整车总体运行状态。由于整车企业与零部件企业的经营特征差异很大,而且股市中的整车企业与统计局的整个行业特征相差巨大,甚至是完全相反的信息,因此我们的分析应该是更符合我们乘用车行业的真实面貌。

国家统计局统计的12年1-4月的的汽车整车行业的产量642万台,同比增长1.3%,而整车行业产值增长8.7%,单车平均单价从去年1-4月的12.3万上升到今年的12.9万元/台,产品结构高端化特征仍明显。这其中的主要因素还是11年初的低端车型的年度转移量较大。12年1-4月的主营业务成本是增长2.6%,而收入增长3.5%,毛利润仍处于小幅增长,也就是生产经营环境的影响不大,尤其是汇率等仍处于升值状态,对降低成本很有帮助。

12年利润增长较好。12年1-4月的利润增长14%,这主要是主营成本下降,其次是管理费用下降、产成品的大幅下降。同时也是主力企业产能扩张,产量提升带来成本下降和盈利猛增,而行业的利润分化也日益明显。