一、2017年乘用车市场总体走势

11.8月乘用车市场回顾

8月部分主力厂家进入休假周期,生产偏低,导致厂家库存下降9万台,车市零售高于批发6万台,形成较好的8月持续去库存的特征,这也是汽车销售管理办法新政策下的厂商关系更和谐的体现。

8月自主品牌同比的零售与批发均增8%,高于总体车市增速两个百分点,而合资品牌中的日系和德系的增速最快。

随着金砖会议的召开,中国汽车的而海外市场也是持续走强,8月出口销量同比增长5%。部分金砖国家曾是我们的出口绝对核心市场,虽然今年出口较峰值下滑一半以上,但未来随着国家关系改善,俄罗斯、巴西等传统市场的未来潜力巨大。

8月整车企业的新能源车推出逐步加速,全月销量达到5.3万台,环比增速22%。随着双积分政策的逐步明朗,本月部分新能源车企新品开始逐步放量,企业干新能源确保油耗达标的动力更强。

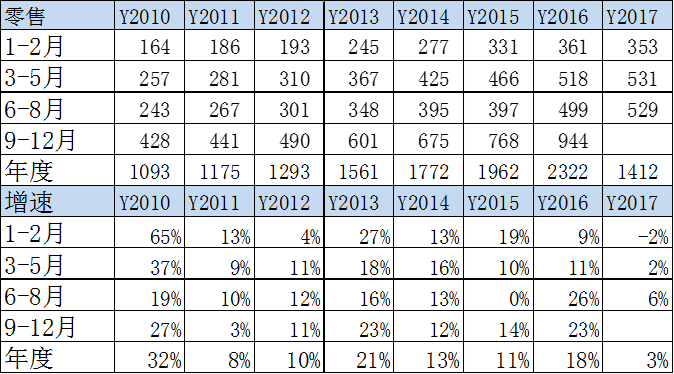

2.近年狭义乘用车零售走势

17年8月零售187台,较2016年8月增12万台,相对7月的同比增量10万台有所回升,体现17年市场缓慢恢复态势。

图表 1中国狭义乘用车月度零售走势特征

在购置税5%优惠政策退出前的强势走势基础上,1-8月同比增24万,这样的1-8月起步偏低是少见的,其中1-2月负增长8万台,3-5月增长12万台、2%,6-8月增长19万台、6%。1-8月低迷体现了市场透支后的恢复走势过程中受到楼市等外部环境影响。

17年车市的批走势逐步出现回升趋势。在2-3月的走势正增长后,4-5月的车市面临库存调整,走势相对低迷的调整和负增长,这也是少有的连续两个月的负增长现象。6-8月车市努力恢复正增长,车企也是以正增长为6-8月的目标,最终3-6的批发持续环比增长,8月环比下滑较小,且8月与4月零售相近,这也是不错的表现。

在16年1-8月走势严重偏弱的情况下,今年3-5月的走势又是有巨大压力,3-5批发实现零增长。1-8月的批发走势相对严峻,这也是环境的影响的结果。

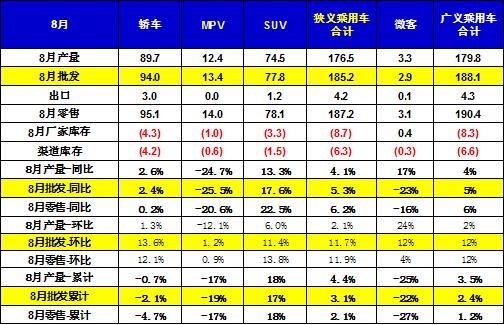

3.8月市场产销零综合走势

8月狭义乘用车国内零售相对较强,环比增12%也是较好。8月零售同比增长最强的是SUV,同比增长22%左右,其主要原因也是B级SUV的新品贡献体现的较充分,形成持续的市场热点。而轿车市场的同比增速为0%,这也是8月总体市场需求恢复的体现,轿车增速较稳。

8月渠道轿车库存下降6.3万台,厂家库存也下降8.7万台,车市增长的核心动力仍是销量驱动。

4.8月车市零售较稳

8月的车市零售高起步,但随后的增速放缓,第一周的零售是日均5.3万台,第二周是日均4.3万台。第三周额日均零售也是仅有5万台,不是很强。由于这几周仍是厂家休假周期,因此数据的干扰性也稍大。第四周的车市零售增速5%,我们期待最后一周的零售能改善。但大幅改善的可能性不大。最后一周的零售增长稍强,主要是个别厂家的最后一周表现的较强,推动总体增速表现较好。全月增速6%也是近期较强的。

5.8月车市促销持续增大

4-8月车市促销大幅增长,形成降价与促销并进的超越态势。这样的调整类似15年的8月,是前期市场的压力的体现。4-8月的车市促销明显增大,春节后的新品推出和企补购置税退出带来的价格回升暂时抑制了3月的终端价格回落,但4-8月的终端价格压力较大,6-8促销带来零售的增量已经体现。

6.车市季节角度狭义乘用车增长较高

17年1-2月为春节期,车市增速偏弱,相对历年的增速是最低的。3-5月的零售远低于正常增速水平。去年8月开始的零售基数变高,这对今年8月车市带来一定影响。10-14年的8月增速波动较大,今年4-8月的逐步回升也是车市自身透支压力的体现。

7.自主品牌份额走势

17年8月的自主份额高增长趋势仍较强。17年自主份额高企主要也是合资的市场表现较差,商务需求和换购需求不足,自主的SUV新购需求相对较稳,导致自主的表现借助SUV异常超强。2月份额达到46.5%的高点,3-8月逐步下滑,这与历年走势基本一致。但8月的自主环比下降是0.3个百分点, 16年是环比份额回升,17年的自主反攻效果不突出。

8.狭义乘用车各级别增长特征

8月车市产销增速均稍好于预期增速,其中的SUV市场增速贡献度减小,而MPV的8月增速下滑带来车市的增速偏低,8月的轿车零售增速0%好于17年均增速-7%较多,MPV的调整力度大,MPV形成较大的车市下滑影响。

9.排量市场走势

17年8月的1.6升以下排量占比65%,基本回到14年8月的水平,体现了17年小排量市场的低迷在8月保持较强。其中MPV的小排量下降压力较大,形成MPV的中低端大溃败。

10.乘用车新能源占比逐步提升到2.6%

17年新能源车的占比快速提升,由于城市3月后逐步走低,而新能源车是逐月走强,反差走势促进新能源车呈现逐月占比加速提升的态势。A00级轿车在80%,成为唯一的高占比的市场。8月总体乘用车达到2.6%,较年均份额也是提升的明显。

11.轿车厢型走势

伴随SUV的高增长,轿车的中低端相对萎缩,11-16年的轿车的两厢占比持续下降。但随着丰田的小型车战略推动和自主的小型车恢复,17年小车市场恢复,4-6月达到16.5%左右,8月的两厢占比回落到16%。

17年两厢占比的提升主要是A0级车,这也是自主的宝骏310和丰田新品等车型的增量贡献。韩系的A0级下滑也带来三厢的萎缩。同时纯电动的两厢车带来车市两厢增量。但这样的A0级增长难以持续,微型仍是主力。

12.9月乘用车市场展望

金九银十是车市的好日子,今年的金九效果更突出。今年9月有22个工作日、较去年多一天,而且今年中秋节在10月4日,是自2010年以来首次中秋节在10月,中秋和国庆合并8天假期,国庆长假驾车免高速费出游热情更高,加之环保压力,很多家庭9月购车换车,这也推动9月私人购车热情较高。金九的效果仍可期待。由于年初车市低迷,自4月开始的经销商去库存现象已经历经近半年,9月应该进入加库存周期。

今年的年初的消费受到楼市和实体经济的结构性不强的影响而走势较弱,随后的消费应该有恢复的特征。而16年的9-10月既有低基数的基础,也有政策到期的传言的拉动,因此9月车市环比8月提升较大,但同比的增长放缓。目前看8月符合增长预期,7-9月是年中增速的峰值期。

17年SUV热点市场的自主品牌的新品推出逐步到位,下一个蓝海是新能源车,因此17年的年末的自主SUV增量效果不突出,不利于车市的高增长。但由于车企平均油耗表现不好,需要更多新能源车改善,因此新能源车的市场仍是持续的亮点。

车市发展仍是周期性波动

目前车市增长的表现强弱分化,虽然车市目前有政策推动下的核心自主相对合资走强的趋势,但主要还是产品周期的影响,尤其是合资品牌并非企业的竞争力的明显分化的结果。

国际车企的世界竞争力相对稳定,国内市场的合资品牌的强弱势转换主要是产品布局的跟进影响,虽然有类似一汽大众品牌的无SUV而走强的特例,但总体仍是合资车企市场表现的周期轮回走强。前期的法系、美系、韩系表现较强,近期的日系大幅走强,这样的趋势主要是企业产品周期与市场热点转换的切合,实现了合拍共振的效果。随着涡轮增压和SUV热潮的发展,部分企业先行,获得一定的市场增量,随后其他车企推出新品,导致轮动效应。但真正的产品突破并不明显,因为大部分都是外观的颜值改善,谁强谁弱的评价在消费者,而且是继承性不强的。

5、自主品牌崛起的压力

自主品牌近几年快速崛起,尤其是在SUV市场取得巨大的成功,这仍是在合资品牌尚未有效渗透的市场的突破。尤其是在主力市场中只要有合资品牌的价格相近,自主品牌就难以得到消费者的认可,其心态还是认为自主的产品与合资有很大差距。近期的个别事故出现,个别自媒体仅凭几张照片,就妄下结论。我觉得遇到特殊事故如果是自主品牌的车就认为是设计问题,而不考虑单个事故的特殊性,惨烈事故下其他车型也是难免不出问题的,因此最好就事论事,吸取教训,放下不自信的心里,不必过度解读自主的问题。

如果用单一的异常的个体实例去放大讨论,其结论也是容易偏颇的。对产品的评价需要全面的数据对比的结果,并非找一个焦点事件的过分解读。这也是体现社会对自主产品的不自信,总认为如果自主出问题就是设计问题,这样的用偏见目光对自主的过度苛求也是不客观的。

6、促进小微型客车租赁有利于新能源车发展

两部委联合发布的关于促进小微型客车租赁健康发展的指导意见是鼓励分时租赁的权威性的顶层设计文件,标志共享汽车在中国已经取得合法化地位有利于新能源微型电动车的社会认知,实现新能源车的更快普及。

随着滴滴的共享汽车、OFO与摩拜的共享单车持续火爆,城市个人出行模式在快速多元化,出租与公交的两难选择中有了更多的模式。但共享用车中的滴滴与摩拜难以形成共享出行的组合,共享单车的出行仍是与地铁公交想联系。如果出现汽车分时租赁的共享,就能与共享自行车等形成个性化出行的最佳组合。而新能源车的共享用车也是提高用车频率,快速体现新能源车的低污染、低成本的出行优势,也有利于中国新能源车的世界优势巩固和走出去。