一、2017年乘用车市场总体走势

1.7月乘用车市场回顾

7月乘用车零售167万台,环比下降4%,同比增长6%,这既是今年同比增长最快的正常月度,也是近几年环比下降最小的月份,属于超预期增长。

7月车市回暖首先是依托全球经济温和复苏和国内经济稳中向好的大背景,近期中国总体进出口贸易也实现了汇率走强下的较快增长,加之房地产暴涨后逐步降温,居民消费心态改善,有利于车市增长。

4月初《汽车销售管理办法》的发布引起各方极大关注,2季度经销商去库存9.7万台的力度较大,7月又降低渠道库存5万台。近几个月的区域价格秩序趋于自由竞争,持续促销增大带来一定的销量释放。而7月1日是新办法实施节点,也使部分2季度购车者考虑延期到7月购车,带来一定的环比增量变化。

7月很多品牌环比6月走强,由于上半年的市场压力偏大,部分品牌希望7月的下半年开局走强,实现环比上半年更好的表现。

7月有20多家车企零售环比6月是增长的。7月的韩系持续回暖,零售环比6月增8%。自主品牌和德系、日系的份额同比都增长1个点以上。7月车企产销相对较强,厂家库存增7万台,为4季度旺销提早均衡生产做准备。

7月新能源车销量4.2万台,环比6月基本持平。比亚迪保持绝对引领优势。吉利、广汽乘用车等部分车企加速推出插混车型,领先于合资品牌实现普混产品的升级新突破。

2.近年狭义乘用车零售走势

17年7月零售167台,较2016年7月增10万台,相对6月的同比增量8万台有所回升,体现17年市场缓慢恢复态势。

图表 1中国狭义乘用车月度零售走势特征

在购置税5%优惠政策退出前的强势走势基础上,1-7月同比增24万,这样的1-7月起步偏低是少见的,其中1-2月负增长8万台,3-5月增长12万台、2%,6-7月增长19万台、6%。1-7月低迷 体现了市场透支后的恢复走势过程中受到楼市等外部环境影响。

17年车市的批走势逐步出现回升趋势。在2-3月的走势正增长后,4-5月的车市面临库存调整,走势相对低迷的调整和负增长,这也是少有的连续两个月的负增长现象。6-7月车市努力恢复正增长,车企也是以正增长为6-7月的目标,最终3-6的批发持续环比增长,7月环比下滑较小,且7月与4月零售相近,这也是不错的表现。

在16年1-7月走势严重偏弱的情况下,今年3-5月的走势又是有巨大压力,3-5批发实现零增长。1-7月的批发走势相对严峻,这也是环境的影响的结果。

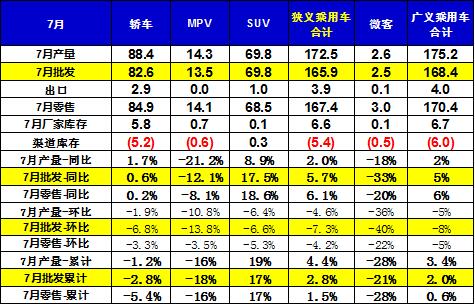

3.7月市场产销零综合走势

7月渠道轿车库存下降5.2万台,但厂家库存增长5.8万台,车市增长的核心动力仍是销量驱动。

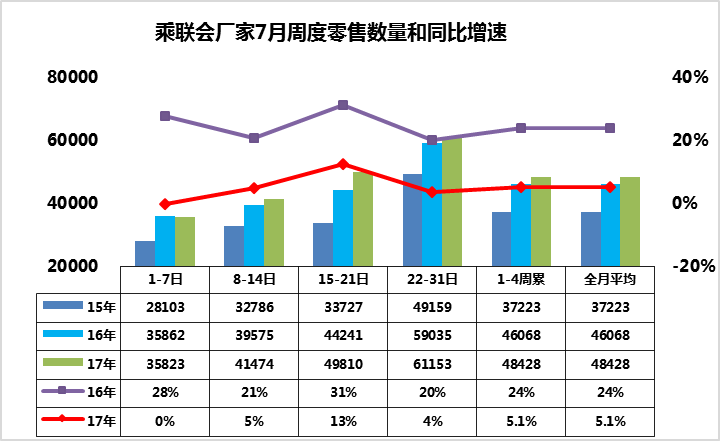

4.7月车市零售节前走弱

7月车市呈现第二周大幅走强的特征,第三周走势回稳,1-3周零售同比增长1%,最后一周的零售大幅走强,全月主力厂家零售同比增长4%。第一周车市零售日均3.8万台,同比增速是-2%,走势偏弱。但第二周的车市零售环比第一周回升10%,达到日均4.2万台的近期较高水平,实现了同比增长7%的较好表现。这也是车市的较好恢复状态。15年的7月处于股市的疯狂顶点,去年7月9日又是端午节,今年楼市疯狂,近几年市场复杂,因此今年的7月初的可比性稍需谨慎。第三周的零售达到4.9万台日均水平,环比增长15%,但同比增长-1%,也是相对正常的节奏。但最后一周的同期销量偏高,市场压力稍大,能够同比高增长11% 稍超出我的预期的,部分合资企业的表现也很突出。。。

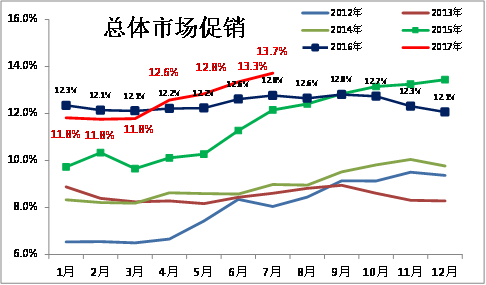

5.7月车市促销持续增大

4-7月车市促销大幅增长,形成降价与促销并进的超越态势。这样的调整类似15年的7月,是前期市场的压力的体现。4-7月的车市促销明显增大,春节后的新品推出和企补购置税退出带来的价格回升暂时抑制了3月的终端价格回落,但4-7月的终端价格压力较大,6-7促销带来零售的增量已经体现。

6.车市季节角度狭义乘用车增长较高

17年1-2月为春节期,车市增速偏弱,相对历年的增速是最低的。3-5月的零售远低于正常增速水平。去年7月开始的零售基数变高,这对今年7月车市带来一定影响。10-14年的7月增速波动较大,今年4-7月的逐步回升也是车市自身透支压力的体现。

7.自主品牌份额走势

17年7月的自主份额高增长趋势仍较强。17年自主份额高企主要也是合资的市场表现较差,商务需求和换购需求不足,自主的SUV新购需求相对较稳,导致自主的表现借助SUV异常超强。2月份额达到46.5%的高点,3-7月逐步下滑,这与历年走势基本一致。但7月的自主环比下降是0.3个百分点, 16年是环比份额回升,17年的自主反攻效果不突出。

8.狭义乘用车各级别增长特征

7月车市产销增速均稍好于预期增速,其中的SUV市场增速贡献度减小,而MPV的7月增速下滑带来车市的增速偏低,7月的轿车零售增速0%好于17年均增速-7%较多,MPV的调整力度大,MPV形成较大的车市下滑影响。

9.排量市场走势

17年7月的1.6升以下排量占比65%,基本回到14年7月的水平,体现了17年小排量市场的低迷在7月保持较强。其中MPV的小排量下降压力较大,形成MPV的中低端大溃败。

10.乘用车新能源占比逐步提升到2.6%

17年新能源车的占比快速提升,由于城市3月后逐步走低,而新能源车是逐月走强,反差走势促进新能源车呈现逐月占比加速提升的态势。A00级轿车在80%,成为唯一的高占比的市场。7月总体乘用车达到2.6%,较年均份额也是提升的明显。

11.轿车厢型走势

伴随SUV的高增长,轿车的中低端相对萎缩,11-16年的轿车的两厢占比持续下降。但随着丰田的小型车战略推动和自主的小型车恢复,17年小车市场恢复,4-6月达到16.5%左右,7月的两厢占比回落到15%%。

17年两厢占比的提升主要是A0级车,这也是自主的宝骏310和丰田新品等车型的增量贡献。韩系的A0级下滑也带来三厢的萎缩。同时纯电动的两厢车带来车市两厢增量。但这样的A0级增长难以持续,微型仍是主力。

12.8月乘用车市场展望

8月车市进入平稳恢复期。8月有23个工作日,厂家休假周期基本与去年相近,生产环节相对较强。8月是下半年车市的启动期,各类年型车和新品等布局加速,渠道加库存行动会提早启动,推动车市增长。

去年8月的购置税5%优惠将到期的传言推动车市零售异常走强,近日《中华人民共和国车辆购置税法(征求意见稿)》发布的关键点基本符合预期,有利于车市平稳增长。

近几个月韩系仍处持续回暖趋势,但自主新品的增量力度较好,自主品牌的SUV蓝海市场的布局逐步完善,近期向上与合资的SUV的正面交锋更具挑战性。但传祺GS8、魏品牌等7月走势都很好,也带来新的增长动力。

17年车企汽油车的油耗改善速度较慢,远未达到政策要求的从16年企业平均油耗6.7升向17年6.4升的下降幅度。在油耗压力下,车企能过快消耗前几年的油耗积分盈余,未来几个月自主车企发展新能源车的力度仍会持续加强。

13.新销售管理办法推动车市平稳增长

7月实施的新汽车销售管理办法,这也是为经销商撑腰、为消费者做主的重要政策,对近期车市产销节奏发挥作用。新汽车销售管理办法发布后引起媒体和各界广泛关注,并让购车消费者有所期待。在2季度政策发布和宣贯过程中,很多整车企业积极学习应对政策调整,实现了2季度的弱市下的经销商去库存工作,2季度经销商去库存9.7万台,努力改善了厂商关系。随着7月的新政实施,今年天气的异常少雨炎热,消费者前期的部分观望客户开始进入购买环节,经销商努力以最实惠的价格为消费者服务,因此中心城市终端价格的下滑也是近两年少有的。加之购车选择的多样化,新政也让消费者得到实惠。但很多市场的自然调节功能也不可能靠单一政策简单改变,汽车销售管理办法有利于流通领域厂商关系的和谐发展。

14.燃油车节能仍是重点

虽然英国、法国和德国的政府或政府官员有表态要在未来2040年左右停止销售燃油车。但至2040年之前仍是20年左右的燃油车重点销售期。且未来几十年的混动和插混对燃油车降低油耗的促进是至关重要的。我们不能因此放弃对传统车的节能的努力。

随着油耗积分算法的逐步收紧,依靠新能源车为传统车降油耗做大分母的效果越来越弱,而目前的车企新品油耗较1年前的新车没有明显的改善,7月乘用车新车油耗达到三阶段的90%,较16年平均水平仅改善1个百分点。目前乘用车混动推出较少,合资品牌插混新车也很少推出,自主品牌传统燃油车的增压动力主要适用SUV车型,传统轿车和MPV的节能推进缓慢,未来必然面临巨大挑战而深度调整。近期的吉利和广汽等推出插电混动车型是应对未来20年的中大型车降低油耗压力的有效手段,而且插电混动车型的电动化助力带来性能的提升,也是给消费者更好的驾驶体验,这也是车企学习的榜样。

15.日系的走强值得学习

日系车企近几年持续走强,今年份额提升2.2个点,今年日系走强有去年受益小排量优惠较少的低基数,且今年萨德事件后消费者更理性购车对日系有促进,但日系产品布局快和技术的技术扎实推进和提升,仍是学习的楷模。

近年自主和日系车企在造型和科技配置、车身尺寸、动力配置均有较大提升,效果较好。针对消费升级和年轻化趋势,日系主力车企产品线均衡发展,在抓住B级SUV机遇的同时推动小型车增量,小排量增压动力强力推进。

前期的丰田的混动产品较强,而且日系主流合资企业都推出了混动车型,随着混动车型的产业链优势,混动主力车型的价格将更加务实,这也是在没有政策补贴下的值得关注的市场化趋势。

随着油耗的压力逐步加大,各企业会选择适合消费者需求并能在成本可控下的突破,因此普混的增量趋势虽然不确定的,但随着补贴与双积分的组合压力,新能源积分压力下的插混增长趋势是值得关注的。

16.汽车是世界大集团的主要领域

根据整理过去10年的世界500强的大企业增长,中国的大企业增长主要是在证券银行保险业、采矿冶金业、建筑地产业、工业品等,这些领域的企业在世界范围达到领先地位。美国更多的是金融保险领域大集团多,中国是煤炭、石油等能源领域大集团多。而日本是汽车领域最多。

未来的世界大集团的发展将是汽车的地位日益提升。能源领域世界500强的地位下降。世界不缺一次能源,汽车的新能源化将弱化能源大集团地位,传统老牌欧美国家的殖民优势在资源领域获利较大。随着汽车改变世界,一次能源的世界大企业的优势将逐步被中国能源产业链所分流。中国汽车的新能源化也将推动中国更多制造业集团替代传统能源集团进入500强。因此中国发展新能源汽车的产业链共荣效应将会极其突出。

二、2017年汽车工业走势

1.2017年汽车产量较快增长

根据统计局数据:7月份,规模以上工业增加值同比实际增长6.4%。比6月份回落1.2个百分点,比上年同月加快0.4个百分点。从环比看,7月份,规模以上工业增加值比上月增长0.41%。1-7月份,规模以上工业增加值同比增长6.8%。

分行业看,7月份,41个大类行业中有37个行业增加值保持同比增长。其中,通用设备制造业增长11.5%,专用设备制造业增长11.9%,汽车制造业增长11.8%。分产品看,7月份,596种产品中有398种产品同比增长。其中,钢材9667万吨,同比增长2.7%;水泥21283万吨,下降0.9%;十种有色金属447万吨,同比持平;乙烯148万吨,增长1.0%;汽车207.3万辆,增长4.3%;轿车86.6万辆,下降3.7%;发电量6047亿千瓦时,增长8.6%;。

17年1-7月消费结构进一步放缓,轿车增速负增长,SUV 保持高增长,SUV对轿车分流逐步弱化。根据国家统计局数据,1-7月新能源汽车生产26万台。同比增长20%,恢复较快增速。

从乘联会数据看,17年1-7月新能源乘用车市场销量20万台,累计同比增速34%,其中17年7月新能源乘用车车销量达到4.3万,总体同比增速46%。,继续保持较强的高增长走势。未来新能源市场是可期待的较快增长。

2.汽车增加值高位回落

2017年7月份,规模以上工业增加值同比实际增长6.4%。其中,汽车制造业增长11.8%,

17年7月的汽车增加值13%,达到近期高位,1-7月增13%,大幅好于16年1-7月的表现,说明生产结构表现改善,这也是卡车等增长似乎较强。汽车业也是远高于制造业增加值平均水平,为制造业稳增长贡献很大。

3.17年汽车市场走势分化

17年出现较大的乘商分化现象,本世纪以来的车市基本都是乘用车为核心增长动力。无论是08年的金融危机的消费受阻,还是2010年的强投资推动车市全面增长,都没有出现17年的商用车增速大幅高于乘用车的走势。17年这也是有5个月的时间,走势有一定的代表性,说明17年的车市走势出现剧烈分化的现象。

17年的汽车呈现卡车超强和乘用车偏弱的销量特征。17年卡车车市场走势超预期的好, 总体增速较高,而且7月的卡车增速超强。

17年1-7月累计汽车总计销量1335.36万台,累计增速4.3%;17.7月汽车总计销量217.19万台,同比增长4.9%,环比增长3.6%。

乘用车的高增长与卡车的高增长是有基数和经济环境的特殊原因的,7月的增长仍有不确定的因素。

4.中国汽车进出口走势进口车反差较大

图表 2中国汽车06-2017年进出口表现对比分析 单位 万台,%

15-16年的整车进出口都很差,但17年回暖的趋势较明显。13年以来的进口车的波动远大于出口市场,15-16年的出口稍好于进口。根据全国海关统计,2017年1-5月的中国汽车累计进口48万台,累计增速25%。出口达到36万台,同比增长25%,17年好于16年增速表现较多。

5.中国汽车进口走势

图表 3汽车整车进口数量逐月走势

进口车市场受到的各方因素干扰较大。诸多政策、需求、渠道等因素都会导致进口车的剧烈波动。在14年超强的背景下,15年进口出现高基数的低迷。16年的3-8月恢复增长,9月表现稍弱,11-12月的进口车表现较强。16年是去库存的异常的低迷,17年1-5月的进口车销量好于15年的正常表现,形成17年1-5月的较强恢复特征。

6.中国汽车出口走势

图表 4 汽车整车出口走势图

从月度走势看,近几年的出口仍呈现季节性特征,呈现夏季走高过山车的见顶回落走势特征。16年1-5月出口处于历年的低位水平,17年车市出口开局较强,3月有走强向上的趋势,但相对14年的出口下滑情况较明显。

15-16年的整车进出口都很差,但17年回暖的趋势较明显。13年以来的进口车的波动远大于出口市场,15-16年的出口稍好于进口。根据全国海关统计,2017年1-3月的中国汽车累计进口27万台,累计增速27%。出口达到19万台,同比增长31%,17年好于16年增速表现较多。